Este jueves los mercados en Estados Unidos cerraron a la baja.

El índice S&P 500 cayó -1,48% y el Nasdaq -3,02%. El miércoles, el presidente de la Reserva Federal, Jerome Powell, confirmó que la FED mantendría una postura expansiva: seguir con el arsenal de herramientas de política monetaria para estimular la economía y hacerle frente a la crisis.

Sin embargo, se reactivaron las preocupaciones ante posibles alzas en la inflación y en las tasas de interés. Esto, ya que el discurso expansivo de la FED puede interpretarse como que Powell dejará que la inflación aumente mientras se encuentre bajo 2% y que las tasas de interés de más duración (10 años y más) podrán seguir subiendo.

En Estados Unidos se ha visto un movimiento desde el sector tecnológico hacia acciones más cíclicas, como empresas de servicios financieros. A estos ajustes se les conoce como rotaciones desde acciones growth hacia acciones value.

¿Qué significa todo esto? Que seguimos en un episodio de alta volatilidad, gatillado principalmente por el aumento en las expectativas de inflación y potenciales alzas de tasas.

Pero hay buenas noticias.

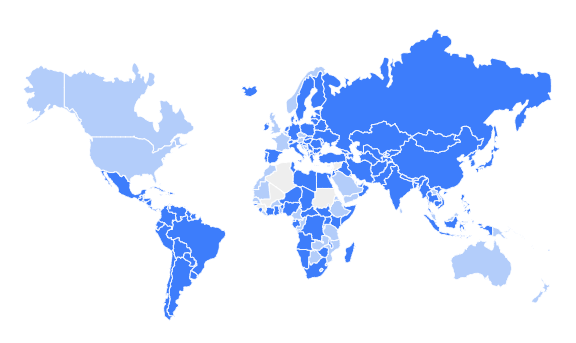

Hoy en Chile la inflación salió más baja de lo esperado y eso calma un poco los ánimos. Además, la economía global sigue con señales de mejora. En Estados Unidos las vacunas están llegando a un promedio de 2 millones de dosis por día y durante el fin de semana se aprobó un paquete de 1.900 millones de dólares para estimular la economía.

Como hemos dicho otras veces, lo importante es apegarse al plan de inversión de largo plazo y no hacer cambios en tus inversiones durante episodios de volatilidad.

Un poco de contexto sobre lo que ha estado pasando estos días:

Si bien marzo partió con buenas ganancias, recuperando parte de una caída importante, los últimos días los fondos cerraron a la baja. ¿Y qué ha pasado? Harta incertidumbre y sospechas de alzas de interés.

El mercado ha estado muy errático, con mucha volatilidad y variabilidad, sin mucha información nueva que haya generado resultados positivos o negativos, sino más bien, un alto nivel de incertidumbre. Esto se refleja en el VIX (índice de volatilidad en Estados Unidos), el cual ha tenido un alza en las últimas semanas.

Al presidente de la FED de Estados Unidos, habló a principios de mes sobre el contexto económico actual y la postura de la FED ante temas como la inflación, las tasas de interés y la recuperación económica. Este tipo de reuniones suelen generar más incertidumbre y, en consecuencia, volatilidad.

Hoy en día los mercados están atentos lo que pase principalmente con dos cosas: inflación y tasas de interés.

La inflación preocupa porque es una razón para subir las tasas de interés. Y este discurso de la FED suele dar señales de qué es lo que va a pasar con las tasas de interés.

El mercado funciona en base a expectativas de lo que va a pasar y, en este caso, l@s inversionistas se están anticipando a un alza de tasas, lo que hace que los activos de riesgo bajen.

¿Y qué dijo la FED?

Powell dice que no existe evidencia que apoye un alza de tasas en Estados Unidos. Aseguró que las alzas de inflación que hemos visto en el corto plazo son temporales y que no implican un cambio estructural en la inflación de la economía todavía.

Además, fue enfático en reafirmar que, para que haya un alza de tasas, se necesita que se cumplan dos condiciones. La primera es que la economía se encuentre con una inflación estabilizada por sobre el 2% y la segunda es que el desempleo se encuentre estabilizado bajo el 5%. Como es poco probable que ambas condiciones se cumplan, Powell asegura que es muy difícil ver un alza de tasas en el próximo año.

Sin embargo, el mercado ha continuado incorporando alzas en su curva de tasas, sobre todo las de largo plazo (más de 10 años). L@s inversionistas sienten que la inflación va a ser tan alta que la FED va a tener que subir la tasa de interés. En consecuencia, los activos de riesgo caen porque el mercado se está anticipando a esta baja de tasas.

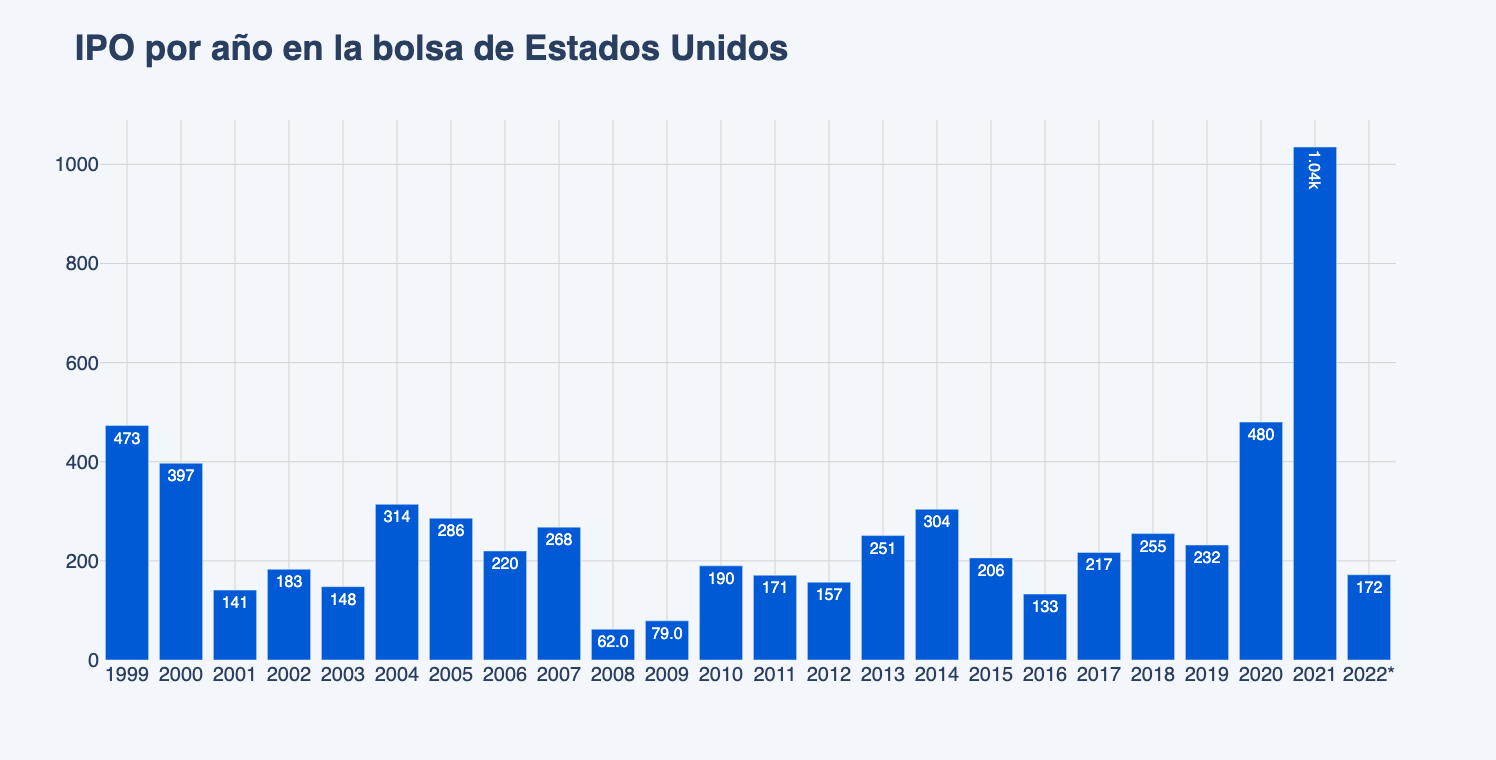

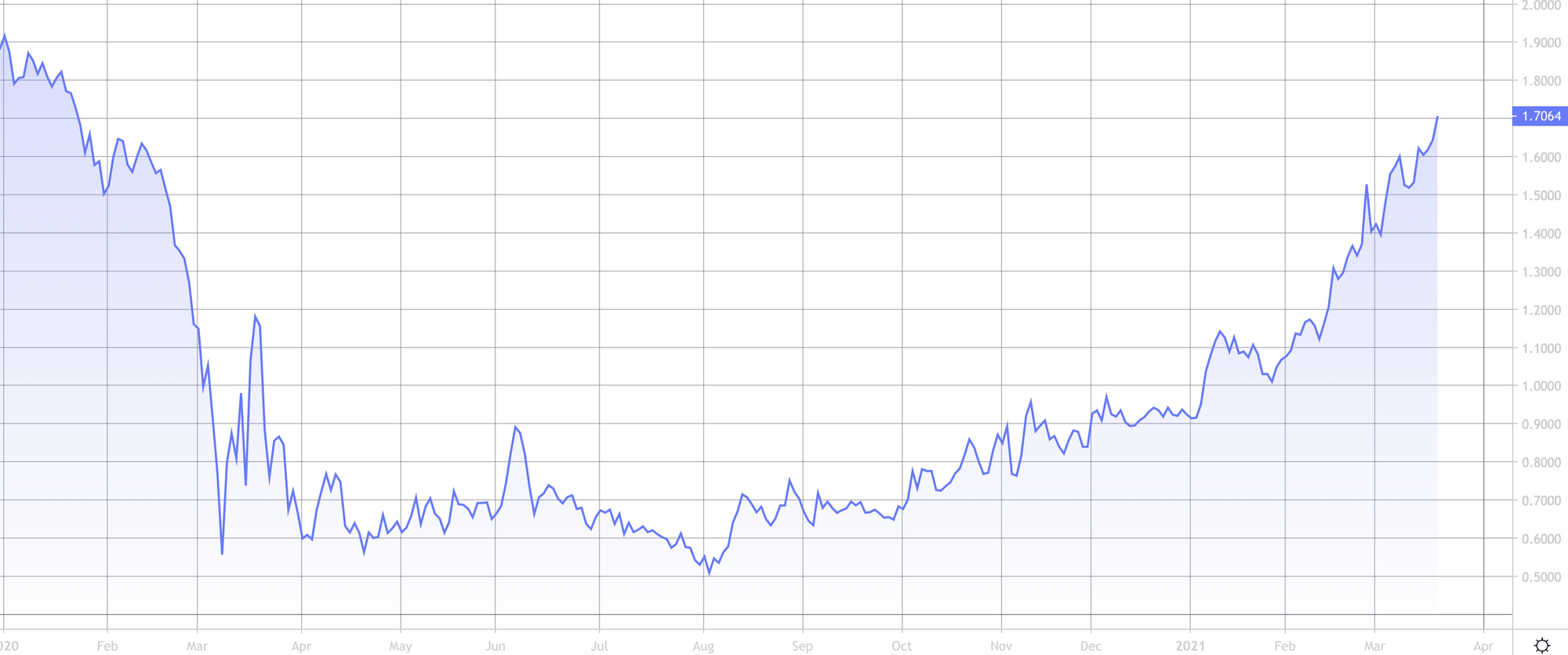

Las tasas de interés de los bonos a 10 años han estado al alza desde noviembre del año pasado y se han casi duplicado. Esto afecta a los precios de los activos a la baja de manera generalizada:

Algo muy relevante a tener en cuenta es que estas caídas de los activos que vemos hoy no corresponden a nada apocalíptico. No se está acabando el mundo ni las empresas están quebrando como vimos que pasó con algunas en marzo del año 2020 como LATAM, Guitar Center o JC Penny.

Durante esa época, efectivamente existió un daño estructural a la economía y ver caídas de los activos correspondía a un cambio significativo de la capacidad de las compañías de generar flujos futuros (es cosa de recordar cómo fue el desempeño de las acciones de aerolíneas). Es súper importante recordar que aun así, la economía ha logrado recuperarse.

¿Qué hago con mis inversiones entonces?

Hoy en día el cuento es diferente: estamos en una economía que sí está golpeada, pero que se está levantando. Hoy tenemos vacunas y existe un avance en el proceso de vacunación generalizado. Los bancos centrales han puesto aún más estímulo para poder reactivar las economías y han puesto a disposición el uso total de su arsenal de política monetaria para asegurar que las empresas no quiebren.

Para quienes invierten en activos riesgosos con una mirada de corto plazo, esto puede significar pérdidas en sus portafolios. Sin embargo, para portafolios de largo plazo es tranquilizador: no hay un daño estructural en la economía.

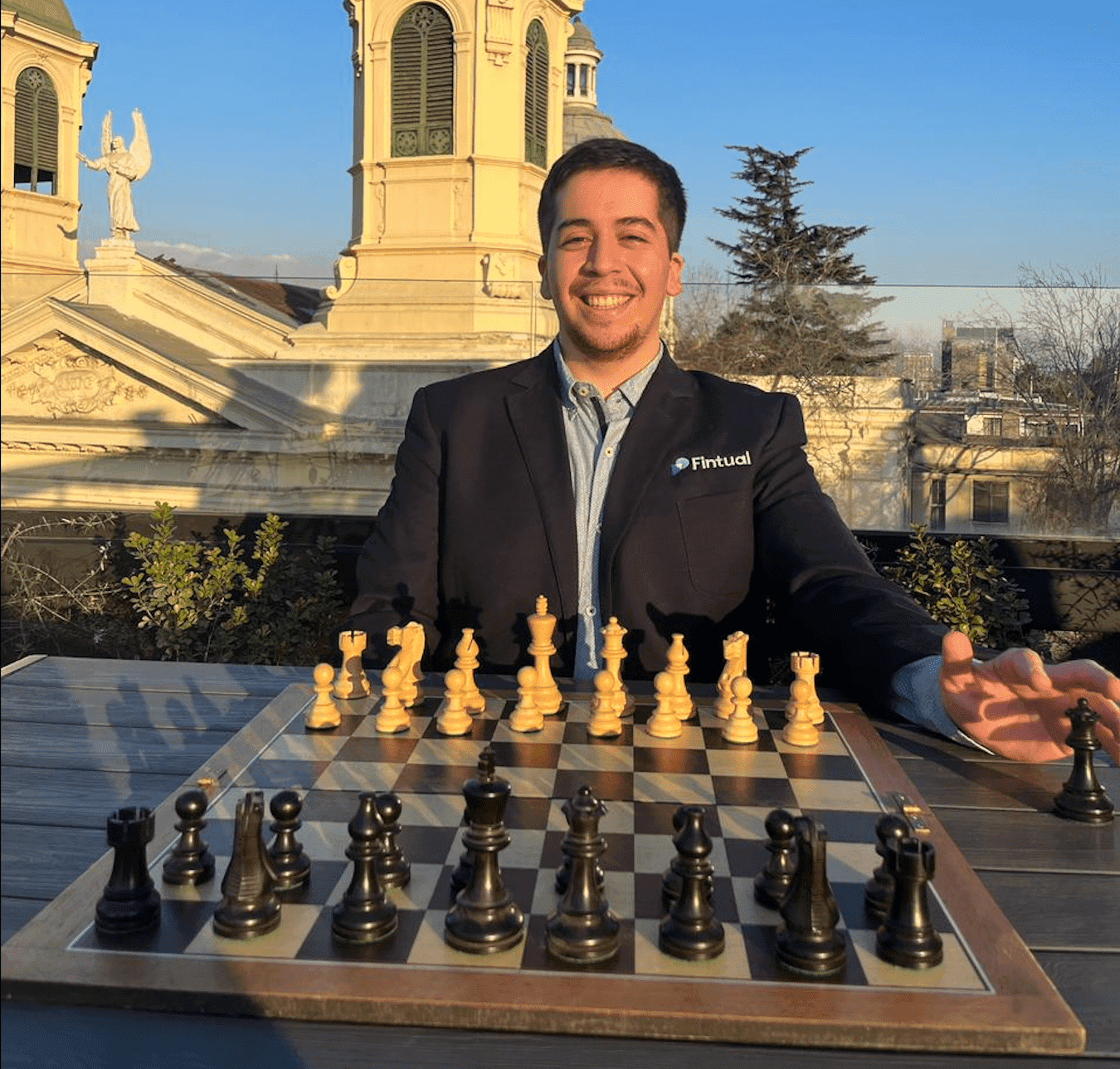

En Fintual sabemos que la cosa es a largo plazo y nuestros portafolios están diseñados tomando en cuenta escenarios históricos de estrés financiero. Siempre hablamos y reafirmamos que un plan de inversión de largo plazo está diseñado para poder sortear eventos así. Mantener la calma y apegarse al plan de inversión individual es lo más importante.

A nadie le gusta perder plata, pero recuerda que si tus inversiones están en un fondo riesgoso y son a largo plazo, tus posibilidades de generar rentabilidades futuras son altas.

Si necesitas usar la plata antes o tienes un horizonte de inversión de más corto plazo, tenemos otras alternativas como Very Conservative Streep, que están diseñadas para perfiles menos riesgosos.

Una explicación un poco más técnica: ¿Por qué caen los activos de riesgo con las alzas de tasas?

Si nos vamos a la pizarra un rato y visitamos brevemente el concepto del “valor del dinero en el tiempo”, se define que el valor de los activos hoy corresponde a los flujos futuros que van a generar en el tiempo traídos al presente con las tasas de interés correspondientes. Esto se conoce como Flujos de Caja Descontados (Discounted Cash Flows o DCF por su sigla en inglés).

Si las tasas de interés son más altas, entonces los flujos futuros traídos al presente valen menos hoy y por lo tanto el precio de los activos hoy es menor. Por otro lado, si las tasas de interés son más bajas, los flujos futuros traídos al presente valen más y por lo tanto el precio de los activos es mayor. Si te gustan las matemáticas, cuando decimos que el alza de tasas hace que el precio de los activos caiga es por la siguiente fórmula:

En esta fórmula:

- PV es el Valor Presente de los activos

- FV es el valor futuro que el mercado cree que tendrá

- n es el número de períodos en el futuro (puede ser años, días, meses, etc.)

- r es la tasa de interés.

Con esta fórmula somos capaces de poder traer al presente los flujos del futuro.

Si nos fijamos en el lado derecho de la ecuación, como tenemos una división en donde el numerador es FV y en el denominador tenemos las tasas de interés, de acá es fácil sacar la relación: si las tasas suben, el denominador es más grande y por lo tanto el cuociente entre FV y las tasas (es decir, el valor de los activos hoy) es menor.

Por otro lado, si las tasas bajan, entonces el denominador es más chico y por lo tanto el cuociente entre FV y las tasas es mayor.