Este lunes el índice de acciones tecnológicas Nasdaq anotó su peor jornada desde marzo de este año. Son malas noticias, pero no todo está perdido.

Sin duda ha sido una mala última semana para la mayoría de los portafolios, incluidos los que tienes en Fintual.

Vamos a explicar un poco más lo que ha pasado últimamente.

Partamos con un poco de contexto.

¿Estas caídas impactan sólo a Fintual?

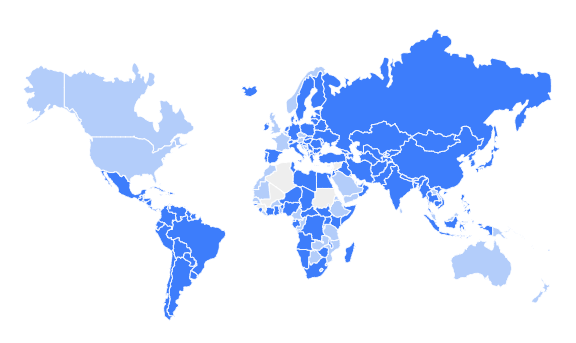

No, de hecho, todo el mercado está sufriendo de alguna forma u otra. No eres tú ni somos los únicos. Se juntaron al mismo tiempo distintas fuerzas en una racha de mala suerte intensificada desde la semana pasada.

Vamos por parte para explicar un poco más de esto y entender por qué estas bajas de precios no son realmente preocupantes:

- Los activos de renta fija, comúnmente conocidos como activos de bajo riesgo —tales como bonos y depósitos a plazo—, han sufrido bastante este año con el alza de tasas globales, que en la práctica se traduce en pérdidas de precios. Estas alzas de tasas tienen como motivación principal las mayores expectativas de inflación global. Esto se ha visto reflejado en semanas de malas rentabilidades de prácticamente todos los fondos de renta fija durante este año, y en especial, fondos de renta fija local. A modo de ejemplo, el multifondo E de las AFP, conocido como el fondo más seguro, ha perdido -5,55% en los últimos tres meses (calculado según el sistema de AFP con los últimos valores publicados hasta el 6 de mayo pasado). Por otro lado, la renta fija nacional ha sufrido un doble impacto debido a la venta de activos relacionados con los retiros de las AFP. Pese a lo agresivo de las caídas de precios de los activos de renta fija, dada la naturaleza de estos activos de renta fija y su bajo o casi nulo riesgo de crédito, estimamos que estas pérdidas se revertirán total o parcialmente en el tiempo, y a mayor velocidad en renta fija nacional a medida que el flujo de venta de las AFP termine.

- El precio del dólar o tipo de cambio USD/CLP, que ha bajado más de un 5% en los últimos tres meses, impulsado principalmente por dos fuerzas independientes: el mayor precio internacional del cobre (que ayuda a que el precio del dólar en pesos chilenos sea menor) y la venta de activos en dólares impulsada por los retiros de AFP. Cuando baja el precio del dólar se ven afectan prácticamente todas nuestras inversiones en mercados extranjeros. Acá es importante destacar que ninguna de estas dos fuerzas descritas anteriormente refleja un riesgo de largo plazo de las carteras. Por un lado, el mayor precio del cobre se relaciona principalmente con un mercado global en recuperación (que es, en general, bueno para los activos como acciones) y, en segundo lugar, la venta de AFP impulsadas por los retiros tiene una acción acotada en el tiempo. Parte de este efecto también se ve reflejado en la caída del multifondo C, el cual ha caído -4,36% durante los últimos 3 meses, y la caída del fondo A, el cual ha caído -2,06% durante los mismos 3 meses (calculado según el sistema de AFP con los últimos valores publicados hasta el 06 de mayo pasado).

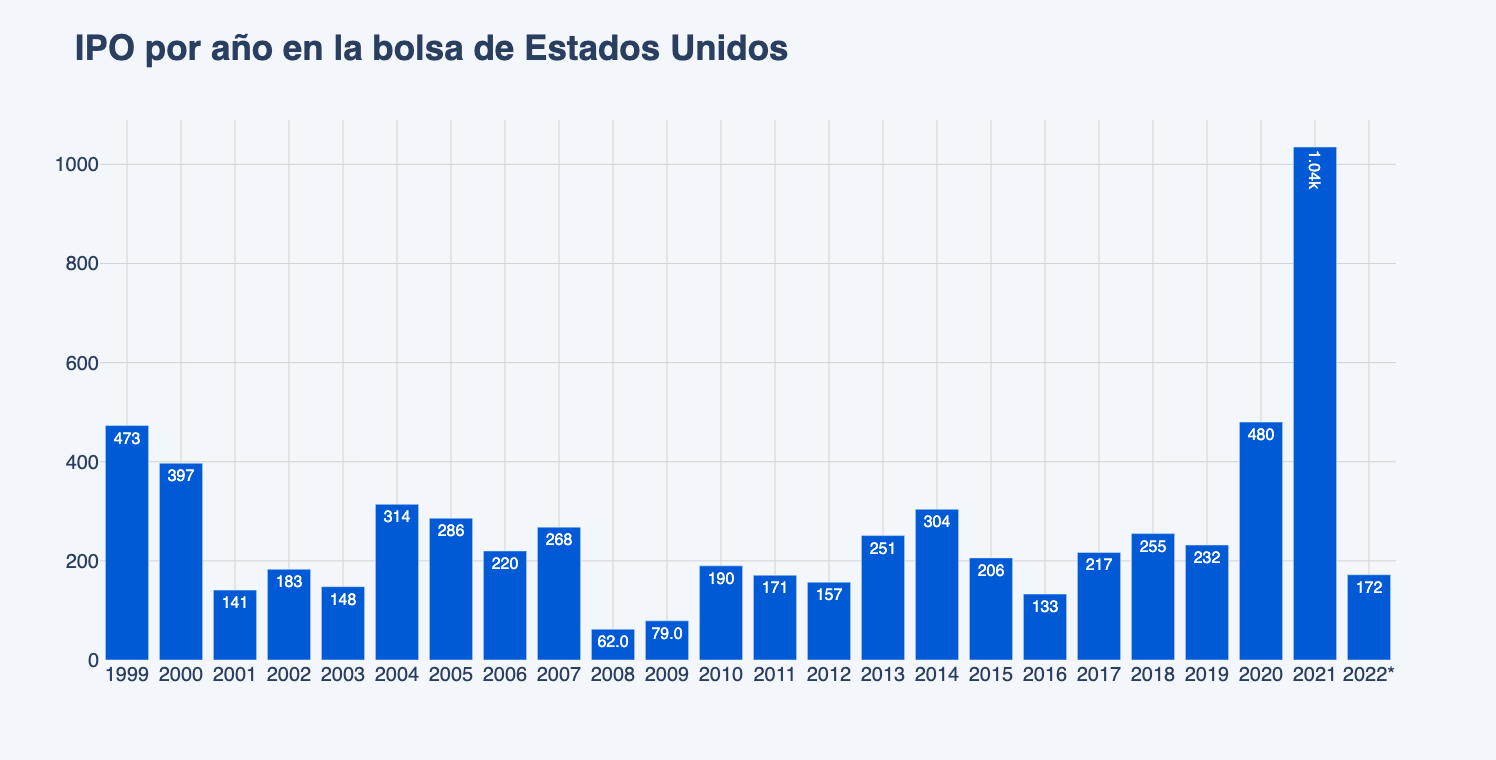

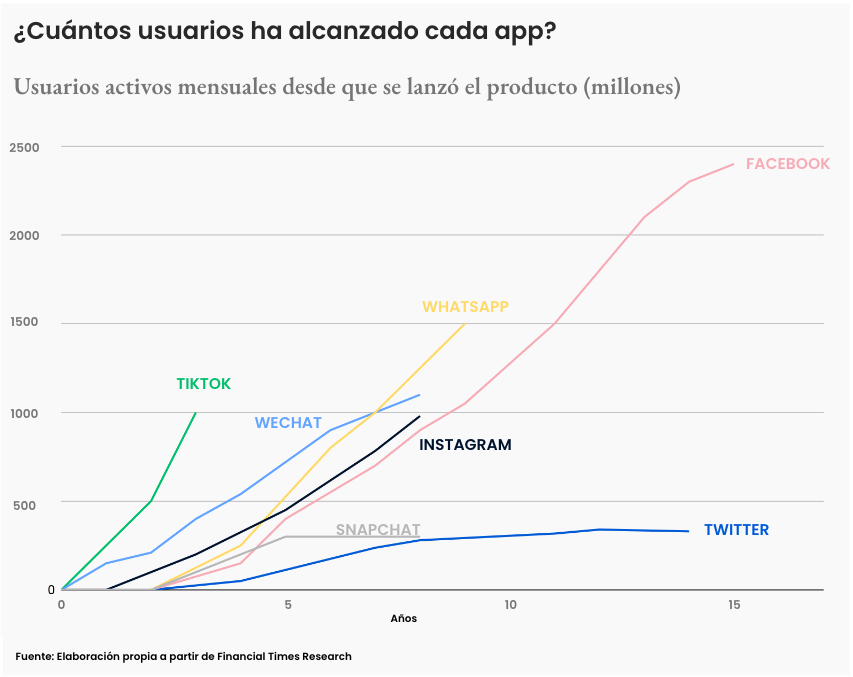

- El impacto en el mercado accionario de mayores expectativas de inflación global, en especial las expectativas de inflación de Estados Unidos. Esto impacta especialmente a ciertos tipos de acciones, como las acciones de empresas tecnológicas del índice Nasdaq. Esto no significa para nada que sean empresas que “anden mal” o tengan problemas, simplemente son correcciones de precios. En este tema ahondaremos a continuación.

¿Por qué la inflación de Estados Unidos impacta tanto en los mercados?

A pesar de que la FED (Reserva Federal de Estados Unidos) ha sido categórica en señalar que las tasas de interés y los estímulos a la economía deberían mantenerse, los mercados siguen creyendo que la inflación será más de lo prevista y que, por lo mismo, las tasas de interés deberían comenzar a subir para evitar que la economía se sobrecaliente (o que crezca desmesuradamente por todos los estímulos que le han puesto como medidas por el contexto del covid).

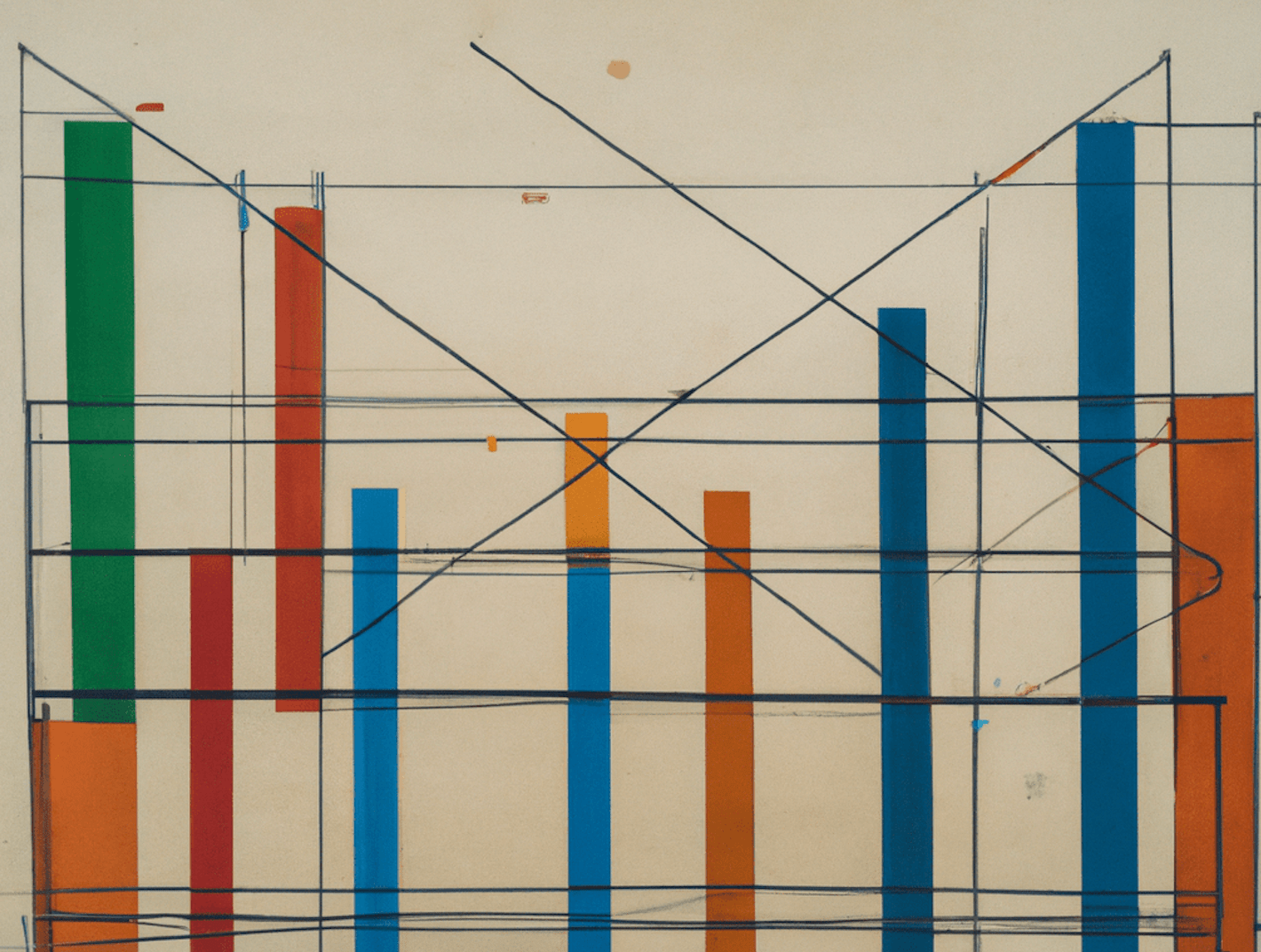

Esta alza en las expectativas de inflación se puede visualizar en el siguiente gráfico de la inflación implícita a 10 años en los precios de mercado:

En otras palabras, el mercado cree que la inflación promedio de Estados Unidos durante los próximos 10 años será 2,53%, mientras que el objetivo de inflación de la FED es de 2,0% anual.

Y, como el valor de las acciones viene principalmente del valor futuro que pueden generar como negocio, un alza en las tasas de interés tiene un impacto negativo en las valorizaciones de estas compañías.

Panorama de inflación en Estados Unidos

Bloomberg, una de las empresas de servicios financieros más grandes, tiene un calendario con las cifras económicas importantes para los mercados. El calendario de esta semana incluye muchas publicaciones sobre inflación (IPC en español, Consumer Price Index o CPI en inglés):

La publicación del mes pasado fue 0,6% y fue la cifra de inflación más alta en nueve años (se esperaba un 0,5%).

Esta semana se espera un 0,2%, pero como los inversionistas creen que la inflación es más alta a lo esperado, se anticipan a la publicación de la cifra. Esto hace que salgan a vender acciones e instrumentos de renta fija que se verán afectados por estas “posibles alzas”. Esta es una de las principales razones de la caída de hoy a nivel global.

En todo caso, esto es algo que suele pasar cuando se publican estas cifras económicas.

Lo mismo se vivió a fines del 2015, cuando la FED comenzó a subir las tasas de interés luego de estimular a la economía con tasas bajas desde el 2009. Esto hizo que los mercados cayeran a un -19% aproximadamente. En 3 meses recuperaron todo y siguió subiendo hasta marzo del 2020.

¿Qué me conviene hacer?

Que no te coma la ansiedad y, aunque cueste, apégate a tu plan de inversión.

Si necesitas la plata en los próximos meses por alguna emergencia o imprevisto, quizás lo mejor sea cambiarte a un fondo menos riesgoso como Very Conservative Streep.

En el caso de que tu inversión sea para harto tiempo más, la recomendación es seguir invirtiendo con normalidad, ya que este tipo de caídas están contempladas dentro de un plan de inversión de largo plazo.

Esperamos que esto te sirva para saber más sobre nuestra filosofía de inversión y por qué no recomendamos reaccionar a las pérdidas. Los fondos de Fintual están optimizados para ofrecerte una muy buena relación riesgo retorno para tu nivel de riesgo y tu horizonte de inversión.

Por eso es importante tener en cuenta que, si bien estos hechos de corto plazo generan volatilidad y movimientos en los precios, pierden relevancia cuando los miramos con la lupa del largo plazo.

Anexo: Cómo se relacionan las tasas de interés con el valor de las compañías hoy

Para entender cómo se relacionan los flujos futuros y las tasas de interés, es necesario entender cómo se valorizan las compañías. Y para esto, se usa la siguiente fórmula

En donde:

PV: valor presente (Present Value)

FV: valor futuro (Future Value)

r: tasas de interés (rate)

n: número de períodos

Esto quiere decir que, el valor presente (PV) de un activo (o compañía) es su valor futuro (o la suma de flujos futuros) descontados por la tasa de interés. Esta es la ecuación que relaciona los movimientos de tasas y los precios de los activos hoy.

Desde esta relación se puede entender que si suben las tasas de interés entonces el lado de la derecha de la ecuación es más bajo (esto, porque estamos dividendo FV por algo más grande). Por el contrario, si las tasas bajan, entonces el lado izquierdo de la ecuación es más grande (esto, porque el valor futuro FV lo estoy dividendo por algo más chico).

Como decíamos al comienzo del artículo, cuando hay noticias de alzas de tasas, los inversionistas venden sus activos porque deberían valer menos y ajustan sus expectativas sobre el valor de los activos hoy.