Actualización 7 de octubre 2021

El 04 de octubre en este artículo te contamos las principales razones de las caídas en los mercados globales. Eran noticias en desarrollo (y siguen siéndolo), así que te traemos una actualización, que esta vez nos ha permitido sacar cuentas alegres.

El primer gran tema fue la deuda en Estados Unidos y la posibilidad de que cayeran en default por no poder pagar más allá del 18 de octubre. En los días siguientes, se ha avanzado en las negociaciones entre el gobierno y la oposición, que mantienen a los inversionistas confiados en que se llegará a un acuerdo que evite el no pago.

También hubo novedades respecto a la crisis energética en Europa. Vladimir Putin, presidente del principal exportador de gas natural en el mundo, dijo que estaba en posición de estabilizar el mercado del gas y cubrir la demanda de Europa. Eso hizo que a partir del miércoles 06 de octubre, los precios del gas natural volvieran a retroceder desde los máximos históricos que estaban alcanzando.

Luego del lunes 04, al cierre del 07 de octubre, el S&P 500 acumula alzas de 2,31% y el Nasdaq a su vez de 2,80%.

Estas noticias seguirán estando en desarrollo y seguirán influyendo en los mercados, nadie sabe si para bien o para mal. Lo importante, es que en el largo plazo serán solo una anécdota. Si en cambio necesitas tu plata en el corto plazo, no deberías tomar el riesgo, y para eso tenemos Very Conservative Streep.

A pocas horas de la apertura de los mercados de este 04 de octubre, se empezaron a generar caídas en distintos sectores industriales.

Aquí te explicamos los principales eventos que generaron estas caídas, y por qué no deberías hacer cambios a tu plan de inversiones.

Deuda en Estados Unidos

Estados Unidos es la principal economía del mundo y los eventos que lo afectan tienen consecuencias en el resto del planeta. Y, por supuesto, en los mercados financieros.

Este lunes 04 de octubre, el presidente Joe Biden advirtió que su gobierno podría llegar al límite legal impuesto para su deuda en solo 2 semanas, y pidió a los republicanos (la oposición) levantar este límite para no entrar en default. La Secretaria del Tesoro, Yanet Yellen, agregó que se quedaría sin caja el día 18 de octubre.

Ahora un poquito más lento. Los países contraen deuda para poder financiar sus políticas y sus programas de gobierno. Una forma muy común de hacer esto es mediante la emisión de bonos. Es como salir al mundo a pedir créditos, donde uno ofrece cierta tasa de interés.

Estados Unidos es de los países con mayor deuda como porcentaje de su PIB. Hoy en día, necesita adquirir nueva deuda para poder pagar su deuda anterior: deben pagar en 2 semanas plata que no tienen, y para ello quieren pedir más plata prestada a un plazo mayor.

El país tiene un límite legal para endeudarse, que no puede sobrepasar sin la autorización del Congreso. Entonces, demócratas y republicanos están discutiendo si se aumenta dicho límite. Esto no es nada nuevo; de hecho, usualmente cada par de años se tiene esta discusión.

Estas tensiones, junto a la incertidumbre de un posible default de Estados Unidos, generaron temor en los inversionistas y por ende una caída en los precios.

Expectativas de inflación

Nuevamente, Estados Unidos.

Este lunes se publicaron distintos informes y análisis que generaron un alza en las expectativas de inflación. Además, ahora se espera que estas alzas no sean tan transitorias como se pensaba originalmente.

Adicional a las mayores expectativas de inflación, los retornos de las empresas del sector tecnológico cayeron.

¿Por qué? En la medida que la inflación sube, el dinero en el largo plazo vale menos y las empresas tecnológicas muchas veces sustentan su valor en flujos de dinero de mucho mayor plazo que otras empresas que no dependen tanto de grandes crecimientos. Esto porque demoran tiempo en desarrollar nueva tecnología y el retorno de esos avances se verá en muchos años más.

Lo anterior hizo que el Nasdaq, el mayor índice tecnológico de Estados Unidos, cayera -2,14% durante el día, en comparación con la caída de -1,30% que registró el S&P500 (un índice más general).

Crisis energética

Uno de los factores que hizo subir las expectativas de inflación es el temor a una crisis energética. En la medida en que se acerca el invierno en el hemisferio norte, algunos recursos energéticos han alcanzado niveles máximos, como el precio del gas natural en Alemania o el petróleo en Nueva York, que llegó a su nivel más alto desde 2014.

Desarrolladores inmobiliarios chinos

El día 20 de septiembre se hizo público el posible default del gran desarrollador inmobiliario chino Evergrande y eso tuvo un gran efecto en los mercados. El gobierno chino intervino para evitar el colapso de Evergrande y que sus efectos en la economía se expandan. Si no sabes de qué te estoy hablando, escribimos sobre el caso en este artículo.

A esto se sumó el desarrollador inmobiliario Fantasia Holding, que el 2020 tuvo ingresos cercanos a los US$3.500 millones (bastante pequeño en comparación a Evergrande, con casi 30 veces menos ingresos), que este 04 de octubre anunció que incumplió en el pago de deudas que vencieron ese mismo día, y que tiene pendientes aún deudas cercanas a los US$30 millones a pagar durante el resto del año.

Cómo afecta esto a Fintual y qué debo hacer con mis inversiones

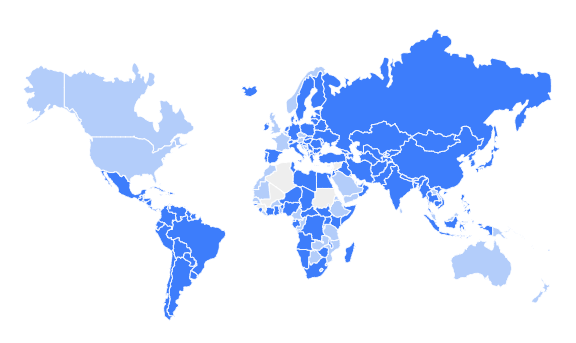

Los fondos de Fintual invierten en activos accionarios y de deuda, tanto extranjeros como locales. Como mencionamos arriba, estos hechos tienen efectos globales e hicieron que este 04 de octubre nuestros fondos pensados para el largo plazo cayeran.

Estos movimientos son normales en el corto plazo para inversiones riesgosas y no debieran alertarte. Si fijaste bien tu plazo de inversión, deberías hacer la vista gorda respecto a estos días y esperar por resultados en los plazos en los que planteaste tus inversiones.

Si en cambio crees que necesitarás tu plata en el corto plazo (digamos, menos de 1 año), el óptimo para ti es nuestro fondo Very Conservative Streep que no tuvo caídas por ninguno de estos fenómenos.

Y no menos importante:

Infórmate de las características esenciales de la inversión en estos fondos mutuos. Están en sus reglamentos internos, que puedes ver en la CMF y en fintual.cl/docs.

Las rentabilidades nominales corresponden a la serie A de cada fondo, que al cierre de 10/2021 son: Conservative Clooney -0,22% para el mes, 2,08% últimos tres meses, 2,28% último año; Moderate Pitt 0,16% para el mes, 3,58% últimos tres meses, 11,88% último año; Risky Norris -0,58% para el mes, 4,28% últimos tres meses, 21,69% último año.

La rentabilidad o ganancia obtenida en el pasado por este fondo, no garantiza que se repita en el futuro. Los valores de las cuotas de los fondos mutuos son variables.

La rentabilidad es fluctuante, por lo que nada garantiza que las rentabilidades pasadas se mantengan en el futuro.