El viernes 03 de septiembre ingresó al Congreso el proyecto de “Ley para promover la competencia e inclusión financiera a través de la innovación y tecnología en la prestación de servicios financieros” o “Ley Fintech”, para los amigos.

¿Qué es Fintech? 🤔

En pocas palabras, una Fintech es una empresa que busca mejorar y automatizar la prestación de servicios financieros a través del uso intensivo de tecnología.

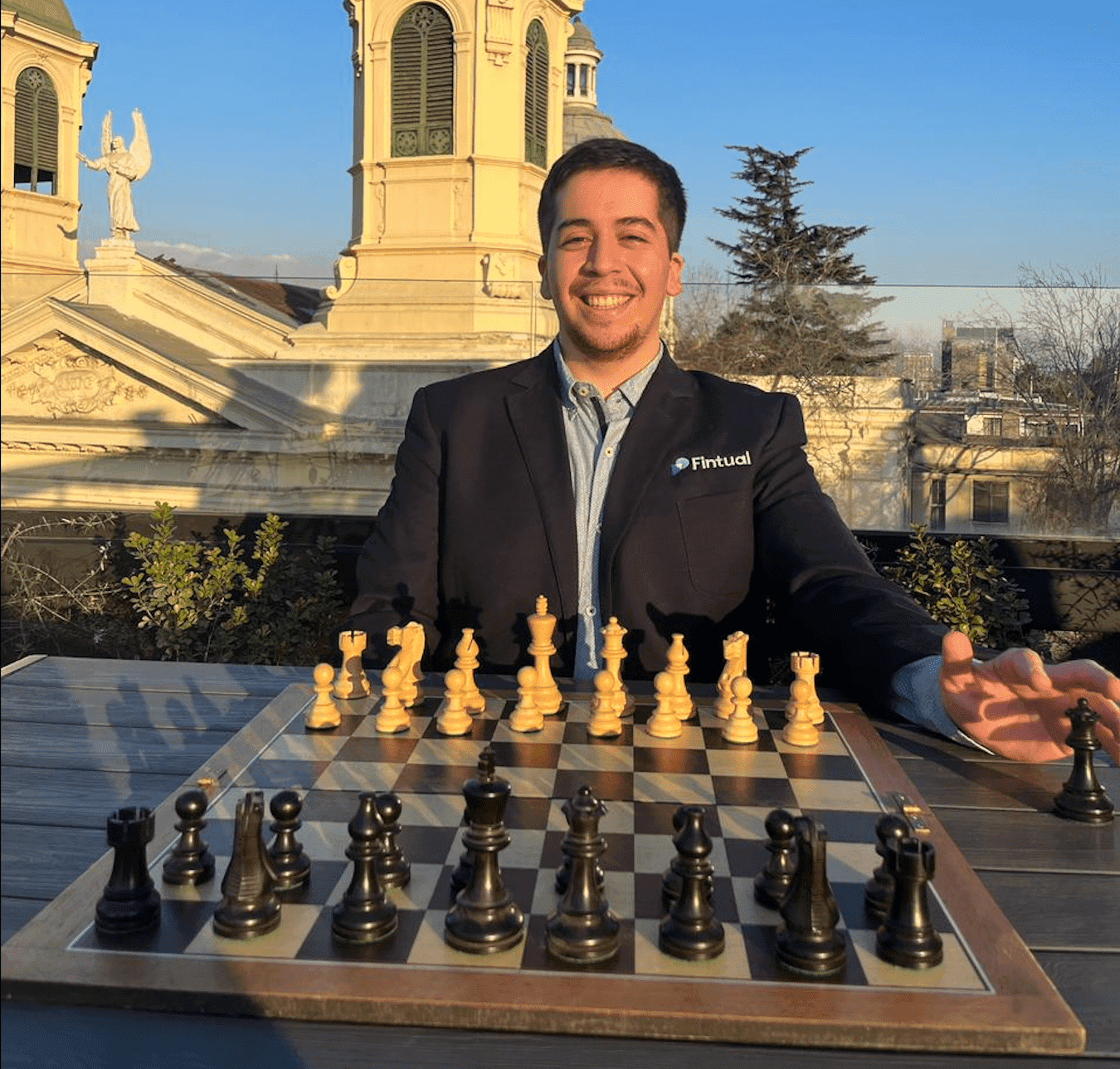

Actualmente en Chile existen 179 fintech y en julio del 2019 eran 112. Algunos de los productos y servicios que ofrecen son: gestión patrimonial (como Fintual), seguros, créditos, gestión de pagos, entre otros.

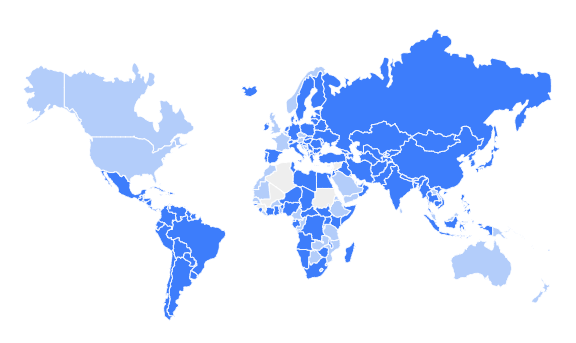

La gracia de las fintech, y una de las razones de por qué el Ministerio de Hacienda consideró necesario potenciar su funcionamiento, es que traen beneficios directos a sus usuarios. Por ejemplo, aumentan la competencia y con ello disminuyen los precios de productos y servicios financieros, además de ofrecer otros nuevos a los que no se accede a través de empresas tradicionales.

También mejoran la detección de características de los clientes, entregando productos más acordes a sus necesidades. Y lo más importante: generan mayor inclusión financiera, llegando a personas desatendidas por el mercado financiero tradicional.

¿Qué dice el proyecto de ley fintech?

Tiene dos pilares fundamentales: la regulación de las fintech que prestan cierto tipo de servicios y la implementación de un esquema de Open Banking.

Regulación de fintech

En este caso, Robert, sí es bueno que exista regulación, porque permite que las fintech “jueguen en la misma cancha” que las empresas tradicionales. De hecho, muchas lo pedían desde hace un tiempo porque les entrega certeza jurídica, que básicamente es poder funcionar sin el temor de estar haciendo algo indebido por desconocimiento.

El proyecto de ley establece que las fintech estarán bajo la supervisión de la Comisión para el Mercado Financiero, la misma entidad que regula los bancos, corredores de bolsa, compañías de seguros y las AGF (entre otras). Esto permite que los clientes de las fintech experimenten la misma seguridad al contratar sus servicios que al hacerlo con una empresa tradicional.

Pero digamos todo. Pasar a estar sometidos a la regulación también tiene algunos puntos en contra y uno de ellos son los costos, ya que las fintech tendrán que destinar recursos para cumplir las exigencias de la ley.

Por ejemplo, se les exige un patrimonio mínimo de UF 5.000 (150 millones, aprox.), que las obligará a mantener un capital inmovilizado (aunque puede estar invertido) para demostrar solvencia financiera.

Además, las fintech que den asesorías de inversión y asesoría crediticia deberán demostrar que cumplen ciertos estándares, como certificación de conocimientos por parte de las personas que trabajan en ellas.

La ley también las obliga a mantener una estructura de gestión de riesgos, con políticas y medidas de control que permitan, por ejemplo, asegurar la continuidad operacional de la compañía. Estas medidas probablemente ya están implementadas porque son críticas para un adecuado funcionamiento de toda empresa, pero ahora deberán cumplir los parámetros que diga la CMF.

Algo que tampoco es muy positivo es que para poder prestar sus servicios, las fintech deberán solicitar su inscripción en el “Registro de Prestadores de Servicios Financieros” a la CMF. Hasta ahí todo bien, porque si van a ser fiscalizadas es lógico que se registren. El problema es que además del registro deben contar con una autorización de la CMF para iniciar operaciones, algo que le añade algo de burocracia innecesaria (y tiempo) al proceso.

Finalmente, si no cumplen con los requisitos estipulados en la Ley, la CMF podrá cancelar el registro de la fintech y no podrán seguir operando.

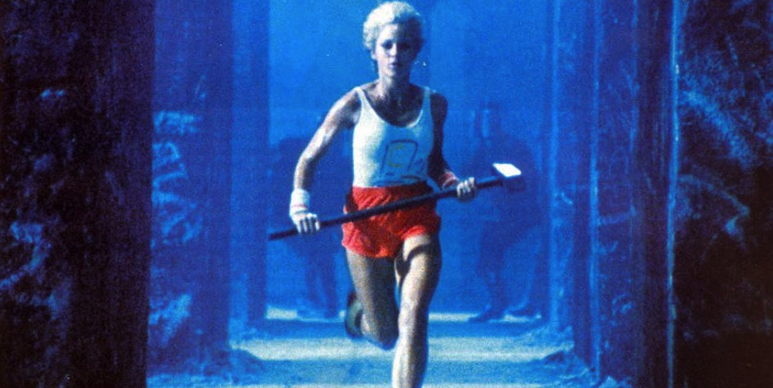

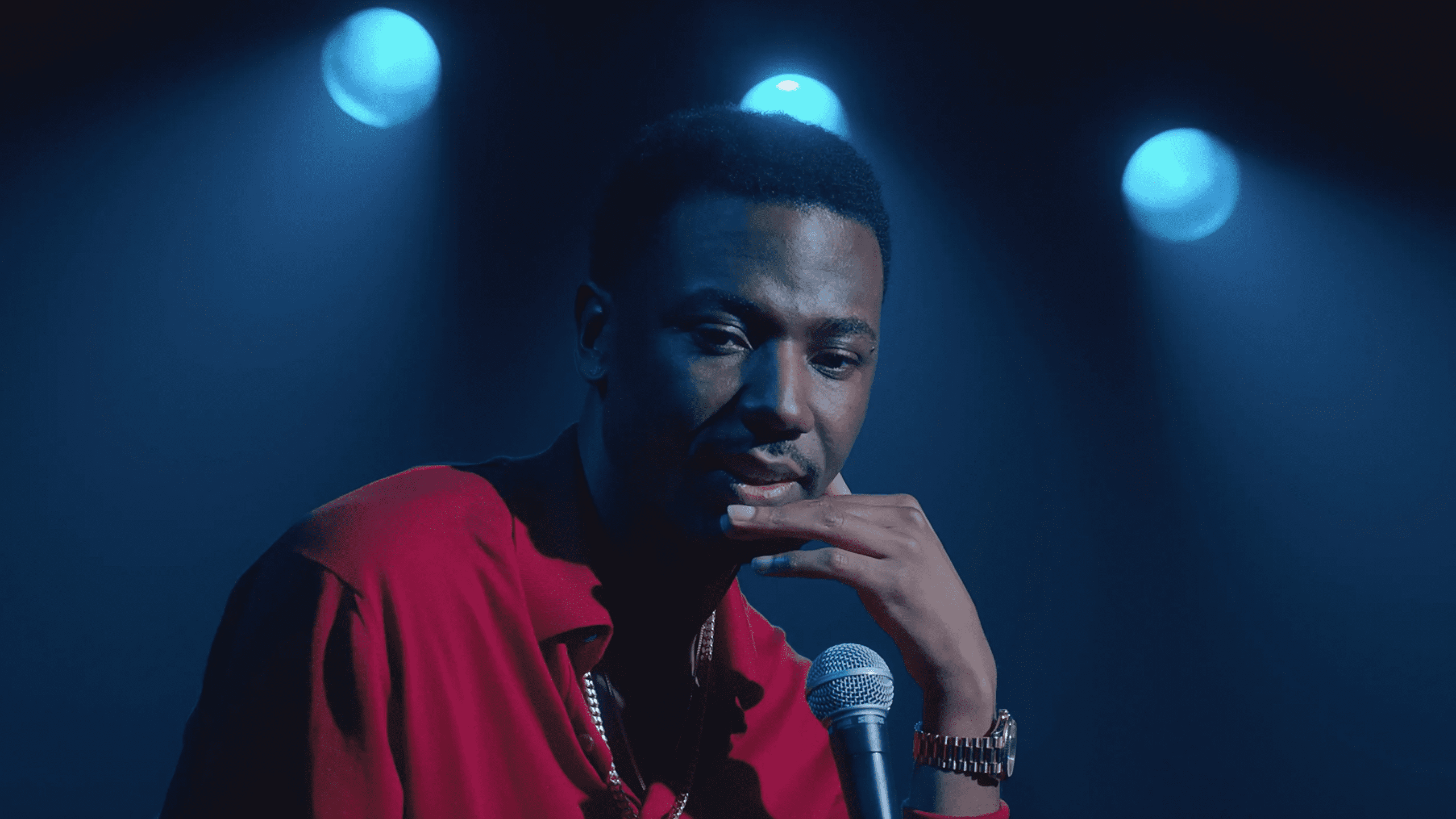

En el siguiente video hablamos con Tomás Pintor, asesor del Ministerio de Hacienda, sobre los beneficios de la Ley Fintech para el ciudadano de a pie y qué la tiene frenada en el congreso.

Open Banking

Open Banking es como se conoce a un sistema mediante el que los actores del mercado financiero comparten la información de sus clientes (con su consentimiento, por supuesto).

“Ah, como el DICOM? Ni un brillo entonces”.

No pos. No es como DICOM.

El propósito de compartir la información de los clientes no es evaluar la capacidad de pago de las personas, sino que los actores de la industria financiera (no solo las fintech) la usen para ofrecer servicios más adecuados a las necesidades de los usuarios y mejorar procesos engorrosos.

Por ejemplo, al compartir los datos de identificación entre las distintas empresas se podría evitar multiplicar las veces que una persona debe completar la misma información para registrarse como usuario en una plataforma. Compartir los movimientos en las cuentas bancarias permitiría que otras compañías detecten fácilmente los pagos realizados y así mostrar saldos actualizados de manera más inmediata o favorecer el pago a comercios a través de aplicaciones sin la necesidad de una tarjeta.

¿Te acuerdas de la noticia sobre conflicto entre BancoEstado y algunas fintech? Bueno, ese problema se hubiera evitado con el Open Banking. Lo que pasó es que BancoEstado bloqueaba a las fintech que con el uso de robots simulaban el comportamiento de clientes para obtener la información necesaria para el servicio que prestaban. Si el banco hubiera tenido disponible la información (que no es del banco, sino de los clientes), los usuarios no habrían pasado el mal rato de no poder contar con los servicios de sus fintech.

Pero la forma en que la información está disponible es tan importante como el hecho de compartirla. Porque no serviría de nada que los bancos dijeran “Por favor, adelante, en esos archivadores está la información de nuestros clientes”.

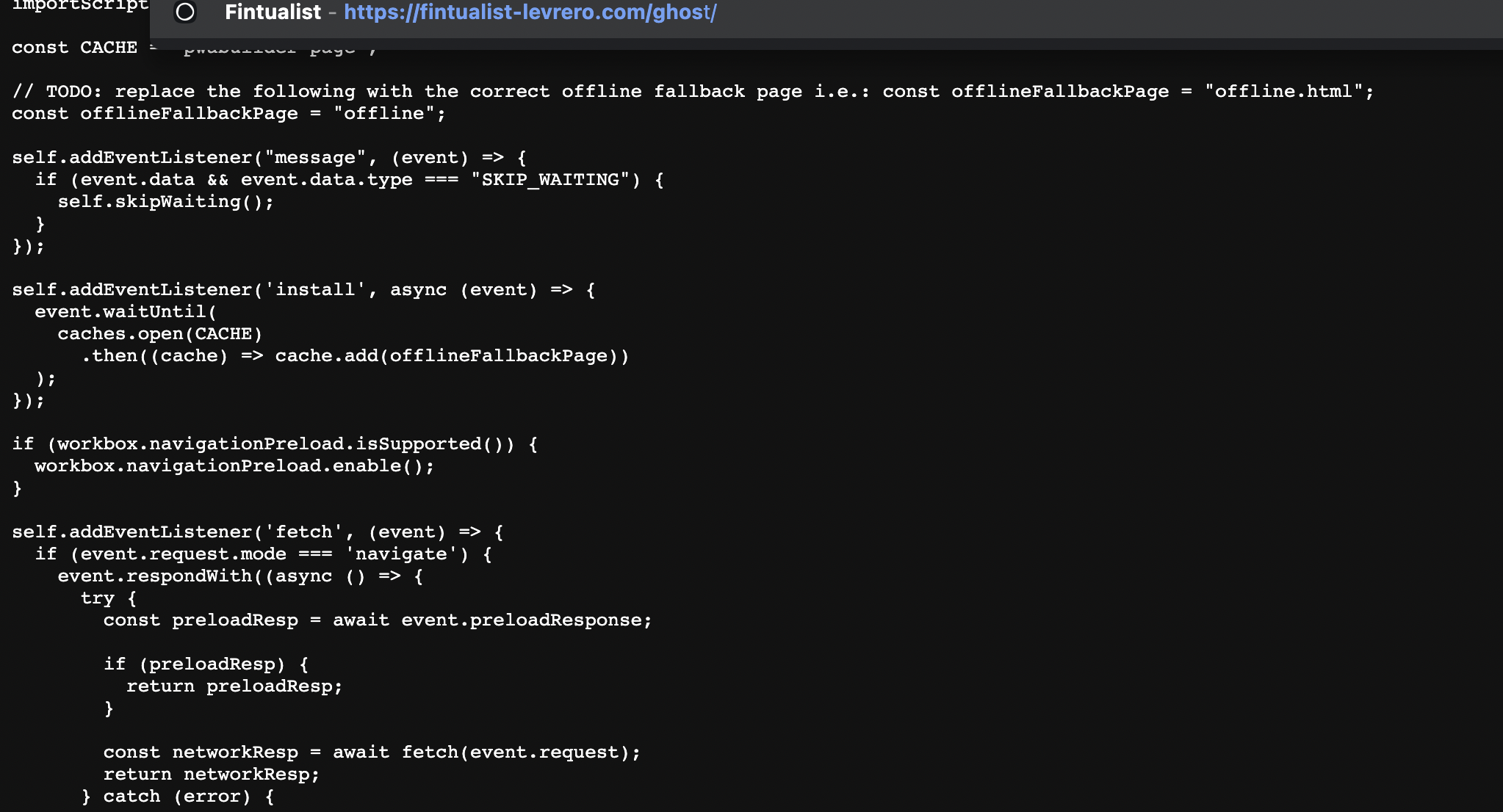

Por suerte el proyecto de ley se preocupa de eso y establece que el intercambio de información debe hacerse por medio de interfaces de acceso remoto y automatizado, o sea a través de una API.

API? WTF

No es fácil dar una definición de API que sea a prueba de no-desarrolladores, pero en palabras simples es la manera en la que dos aplicaciones se conectan para compartir información. O sea, es una especie de página web, pero para ser usada por otro computador, en vez de una persona.

Uber usa los mapas de Google Maps para mostrar las ubicaciones y para ello se conecta a través de su API. De igual manera, las fintech se podrán conectar a las API de los bancos para usar la información de los clientes en los servicios que presten.

¿Y cómo le afecta todo esto a Fintual?

Si bien Fintual es una fintech, ya está regulada desde fines de 2017 cuando se registró en la CMF como una Administradora General de Fondos. O sea, que desde ese entonces cumple con todas las obligaciones de una empresa financiera tradicional.

Sin embargo, como un actor más de la industria financiera, la arquitectura de Open Banking que incorpora el proyecto de ley sí afecta a Fintual positivamente, lo que facilita varios procesos operativos que involucran a los bancos y que actualmente requieren un desarrollo importante solo para obtener la información necesaria.

En definitiva, el proyecto de ley fintech es una buena noticia para las fintech y sus usuarios. Y será una mejor noticia aun si en la discusión en el Congreso se logran ajustar algunos detalles para hacer más factible la implementación de las medidas.