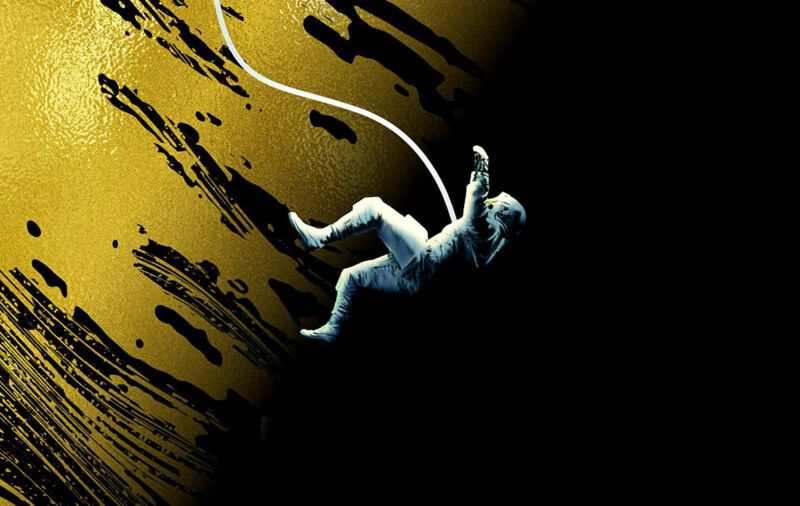

Seguramente al viajar en avión has escuchado alguna vez:

Damas y caballeros, estamos atravesando una zona de turbulencia. Por favor abrochen y ajusten sus cinturones, y manténganse en sus asientos hasta que la señal del cinturón sea apagada.

Esto no significa que el avión se vaya a estrellar (el simple hecho que estés leyendo esto lo comprueba). Pero sí evita que, en algún movimiento brusco causado por malas condiciones del clima, te puedas dar un golpe o lastimarte.

Los aviones no cambian su ruta ni mucho menos se detienen al atravesar una zona con turbulencia.

Esto mismo está pasando ahora con los mercados financieros: en estos días estamos pasando por una zona de turbulencia, y lo que hay que hacer es atravesar y continuar. Así como los aviones.

Estoy seguro de que las personas (o al menos 99% de ellas) no deja de viajar en aviones por miedo a encontrarse con turbulencia en un vuelo. Pero por alguna razón, con lógica similar, parece que pensamos y actuamos de forma diferente al invertir.

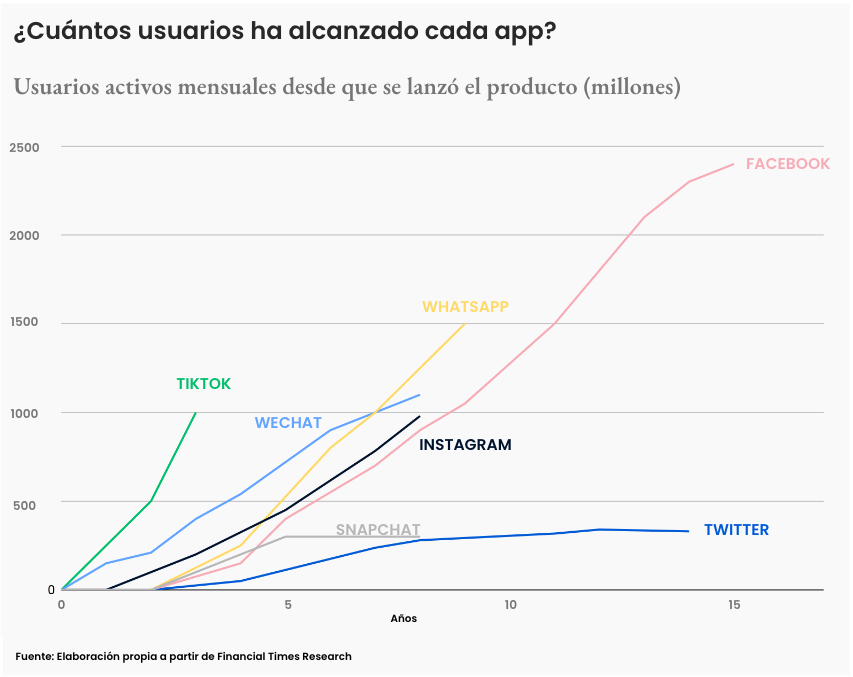

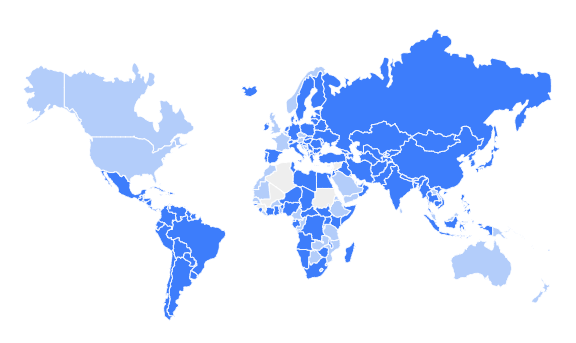

Desde el inicio del 2022 hasta ayer (24 de enero), el índice S&P 500 (mercado de EE.UU.) ha caído -8.06%, y el Nasdaq (acciones tech) está abajo -12.49%. Esta turbulencia no sólo ha afectado a las acciones: el Bitcoin, por ejemplo, se ha desplomado -23.28% y el Dow Jones Real Estate Index (bienes raíces) cayó -9.12% en el mismo periodo.

Eventualmente toda este ruido pasará, como siempre ha sucedido. Pero claro, siempre es bueno entender qué lo está provocando y así entender mejor lo que ocurre. Te contamos un poco más.

Razones para mantener la estrategia

¿Qué recomendamos hacer? Aguantar y seguir con tu plan de inversión.

¿Por qué? En inversiones hay un efecto que se llama Dollar-Cost Averaging (DCA, por sus iniciales en inglés) que ayuda a reducir el riesgo al invertir a largo plazo.

Si vas a comprar un fondo cualquier día, éste puede estar caro o barato, pero es algo que en este momento tú desconoces. Al siguiente mes quizá esté más barato o caro que cuando compraste, pero la misma lógica se mantiene: en un mes más, podrá estar más caro o barato que hoy.

Esta lógica es útil únicamente si sabes que, a la larga, todo termina yendo al alza, sólo que no sabes cuándo. Y esto pasa con los mercados financieros y la economía: crecen, porque la economía se hace más productiva y se encuentran mejores formas de hacer las cosas. Sólo que nadie puede decir cuándo exactamente las acciones reflejarán ese valor.

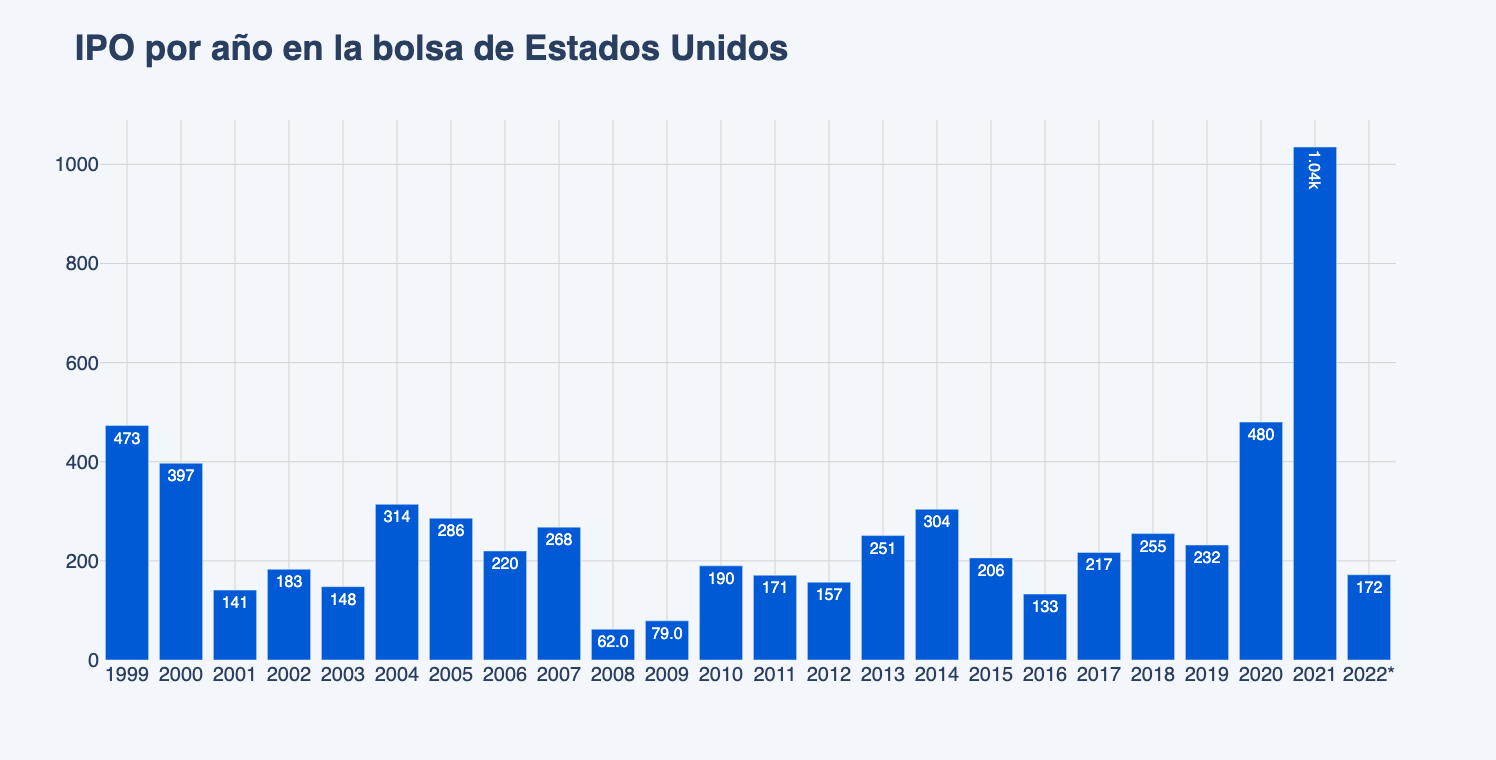

El Dollar-Cost Averaging y la burbuja tech del año 2000

El ejemplo que más me gusta sobre este fenómeno es la burbuja en las acciones tecnológicas de principios del siglo XXI.

Imagina el punto máximo del índice en aquél momento, que ocurrió a finales de marzo del 2000, y de ahí comenzó una catástrofe: para finales de 2002, el índice Nasdaq había perdido 80% del valor. ¡80%!

Hoy el Nasdaq, incluso después de su caída en las últimas semanas, vale 3x del punto más alto en la burbuja.

Algún cuate que empezó a invertir 100 dólares en acciones del Nasdaq cada mes desde inicios del 2000, en algún punto, vio a esas primeras acciones valer 20 dólares después de 3 años.

Pero si aguantó y siguió invirtiendo a lo largo de los siguientes 263 meses (casi 22 años, hasta hoy) esos mismos 100 dólares, sin caer en el pánico, tendría más de 179 mil dólares, habiendo invertido 26 mil 300 (263 meses x 100 dólares).

Incluso después de pasar por las caídas más grandes que ha tenido el índice Nasdaq en su historia, la burbuja tech de 2000-2002 y la crisis financiera global de 2008, esta persona hoy tendría 6.8 veces más del dinero que ha invertido.

Reafirmando el consejo: sólo hay que seguir con el plan. Es duro y puede parecer cansina la misma respuesta, lo sé, pero a la larga siempre paga resultados.

Por cierto, tampoco dejes de volar.