Hacer una maleta para un viaje de una semana, no es igual que hacerla para viajar por seis meses. Eso mismo pasa cuando ahorras.

Invertir para alcanzar una meta menor a un año, requiere hacerlo desde un instrumento que cumpla con dos características:

Que sea de bajo riesgo y que tu dinero tenga liquidez.

Esto se conoce como ahorro o inversión a corto plazo. Tus próximas vacaciones de verano, juntar el enganche de un coche o tener un "colchón" de emergencias son consideradas metas a corto plazo.

Y puedes invertirlas en algún instrumento que genere un rendimiento (es decir que proteja tu dinero de la inflación) y que al mismo tiempo no sacrifique liquidez o disponibilidad en caso de alguna emergencia.

Ojo! Este tipo de inversión también es ideal para quienes les causa un poco de miedo el riesgo o se consideran inversionistas conservadores.

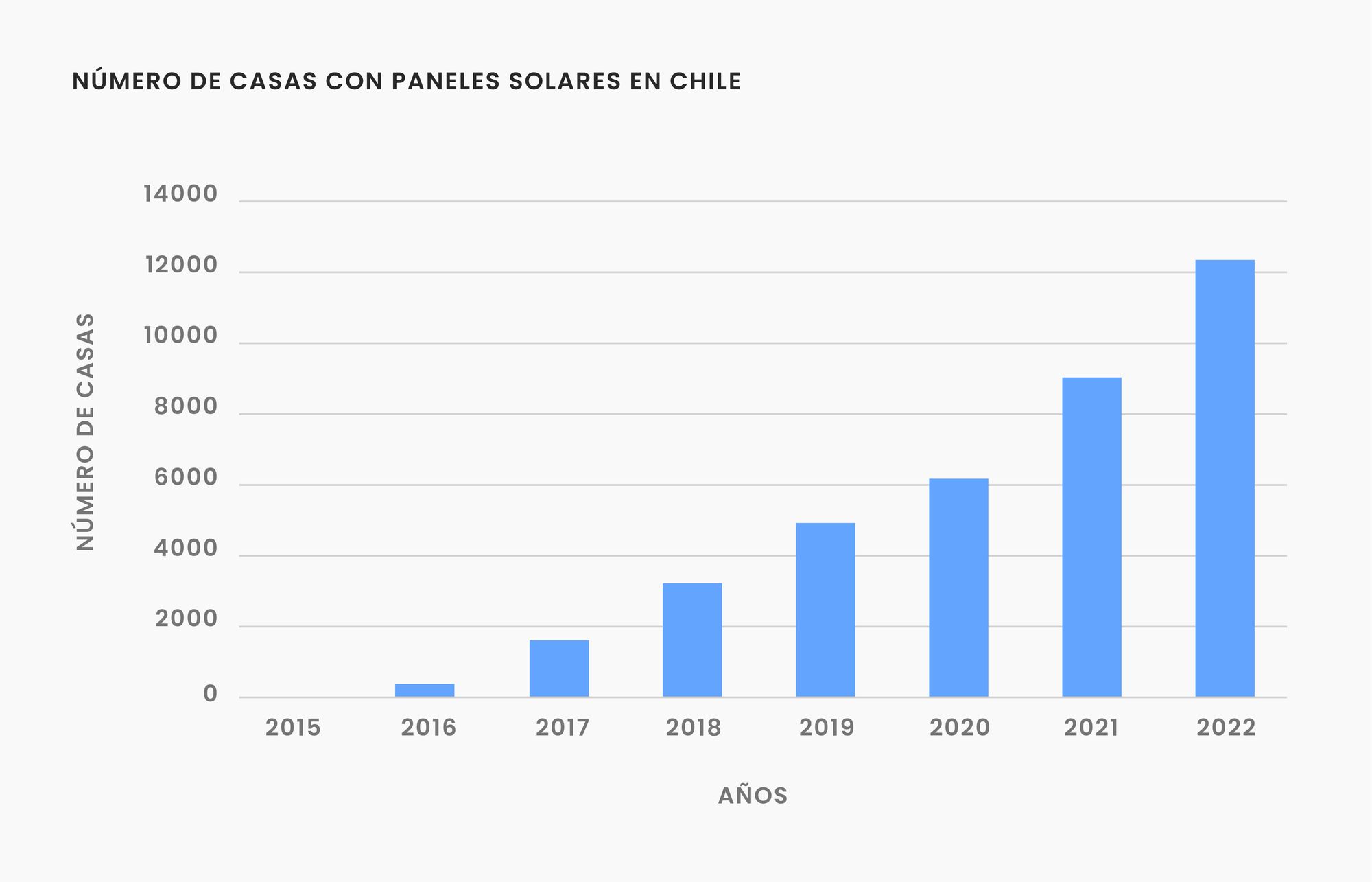

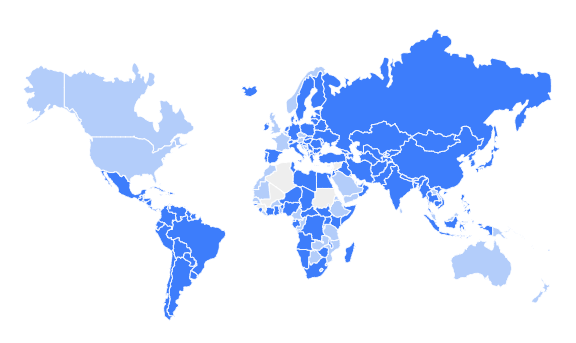

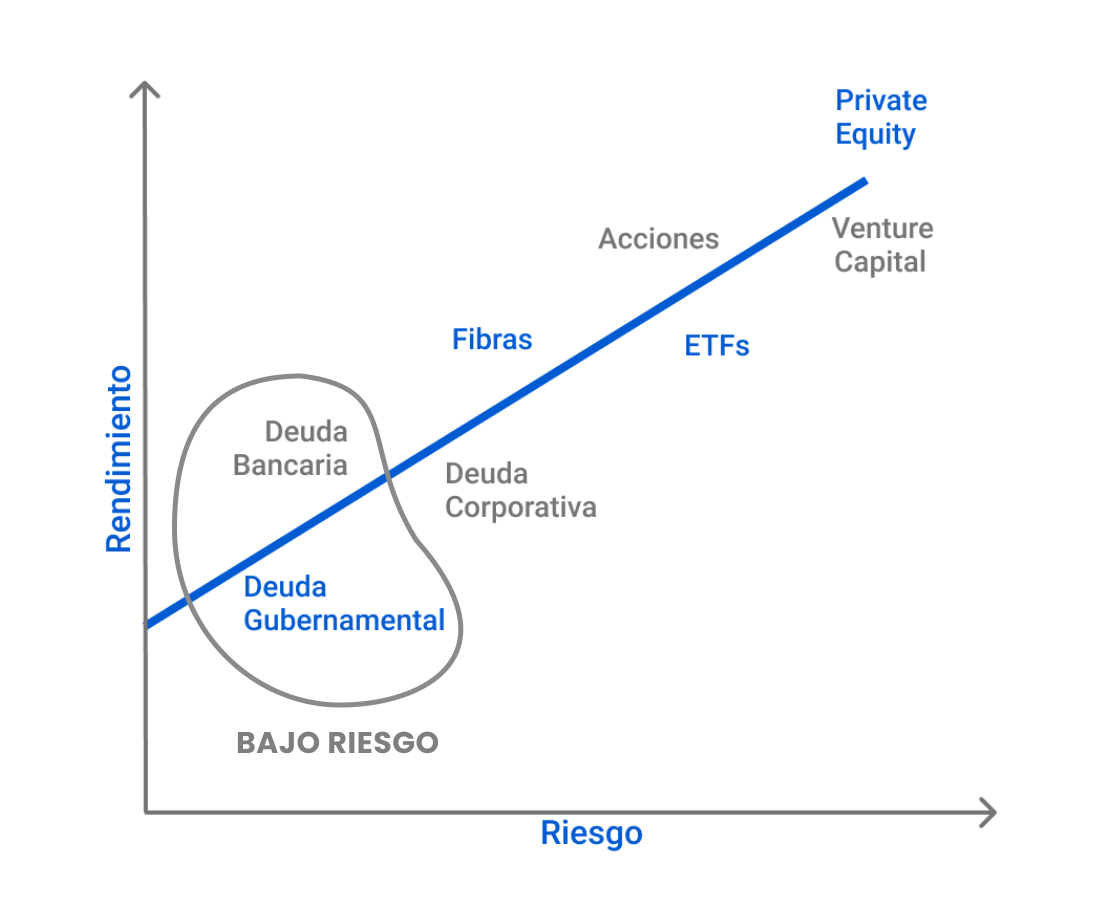

En temas de inversión, hay una regla básica:

Entre más riesgo, más rentabilidad

es por eso que en el ahorro a corto plazo solo podemos elegir entre las que marcamos en la siguiente gráfica.

Tener una alcancía

Seguro tuviste una de pequeñ@. Su principal problema es que cuando ahorras tu dinero de esa forma, no lo estás invirtiendo. Y mañana comprarás menos productos que lo que hubieras hecho hoy.

La razón es que la inflación hace que tu dinero pierda valor de compra con el tiempo.

Acá puedes ver una explicación de esto con más detalles: "¿Cómo ahorrar para lo que quieres?"

Invertirlo en un banco?

La opción más conocida desde antes de que naciera nuestra abuelita.

Tú le prestas tu dinero al banco. Ellos le prestan a otra empresa, persona o gobierno. Los bancos toman el dinero prestado a través de pagarés, depósitos, cuentas a la vista, entre otras.

Cuando inviertes en un banco, eres un prestamista o compras deuda del banco. Entre más tiempo dejes tu dinero en el banco recibirás mayor rendimiento, y además obtienes un porcentaje fijo al tiempo al que te comprometiste dejar tu dinero.

El principal contra es que no podrías sacar tu dinero antes de ese tiempo 😞

- ¿Qué rendimientos ofrece ahorrar en un banco?

Entre los bancos existe una amplia gama de beneficios. Desde los que sólo te dan algún regalo por ahorrar con ellos, hasta los que pagan rendimientos altos (incluso hasta 8%).

Varias instituciones han hecho comparativos en línea, como este de Banxico. En los que puedes explorar la oferta de los diferentes bancos en México, con plazos y montos mínimos (que en su mayoría van desde los $1,000 pesos, y periodos desde 28 días).

Pero ¡ojo! No dejes de restarle los impuestos y las comisiones al rendimiento que prometen.

Para entender un poco más sobre impuestos en la inversión puedes leer: "Lo que necesitas saber para entender sobre impuestos al invertir en fondos".

- ¿Tus ahorros están seguros en el banco?

Relativamente sí. Si el banco quiebra los ahorradores tienen un seguro llamado IPAB. Cubre hasta 400 mil UDIs por cada cuenta en instituciones bancarias (actualmente equivale a $2.6 millones de pesos).

Un banco puede quebrar cuando los créditos que otorgó no son pagados o bien todos quieren retirar su dinero al mismo tiempo, por ejemplo.

¿Recuerdas el caso del Banco Famsa? En 2020 quebró y el IPAB salió a respaldar a todos los inversionistas que tenían menos de 400 mil UDIs. Todos sus clientes con ese tope de inversión podrían recuperar su dinero. Pero no siempre pasa así.

Una quiebra de un banco de mayor tamaño o de varios bancos hubiera obligado al IPAB a pedir prestado o incluso a solicitar un apoyo del gobierno. Pero si éste se niega, el IPAB no podría respaldar el ahorro de todos los inversionistas por completo (aunque sean inversiones menores a los 400 mil UDIs).

Comprar Cetes?

Un Cete es un Certificado de la Tesorería del Gobierno de México. Se oye muy pro, pero en simple es un préstamo al gobierno.

Puedes comprarlos a través de Bancos y Casas de Bolsa, pero suelen pedirte montos mínimos y comisiones. También puedes hacerlo desde la plataforma Cetes Directo.

Cetes Directo es una iniciativa del gobierno para que cualquier persona pueda invertir en Cetes sin intermediarios y sin comisiones.

- ¿Invertir en CETES es seguro?

Es muy seguro. La probabilidad de incumplimiento se considera nula, ya que el Cete está emitido en pesos mexicanos y en caso extremo, el Gobierno Mexicano siempre se podrá financiar en pesos mexicanos.

Invertir en CETES es el ejemplo perfecto de la regla: a menor riesgo, menor retorno.

Como los Cetes son los instrumentos en pesos más seguros, en general tienen rendimientos bajos.

- ¿Cuándo puedo disponer de mi dinero invirtiendo en CETES?

Si eres un pequeño inversionista, y lo haces a través de Cetes Directo, tienes que considerar que la disposición del dinero no es inmediata y tienes que esperar al plazo al que los adquiriste. Pueden ser 28, 90 o hasta 360 días.

Si eres uno de los pocos inversionistas que tiene acceso al mercado secundario, es decir, a vender los Cetes a otro inversionista antes del plazo en el que vence, tendrás tu dinero 2 días después de que hayas pactado la venta. Pero eso no es lo más común.

Normalmente no puedes sacar tu dinero hasta que se vence el vencimiento del Cete 😖

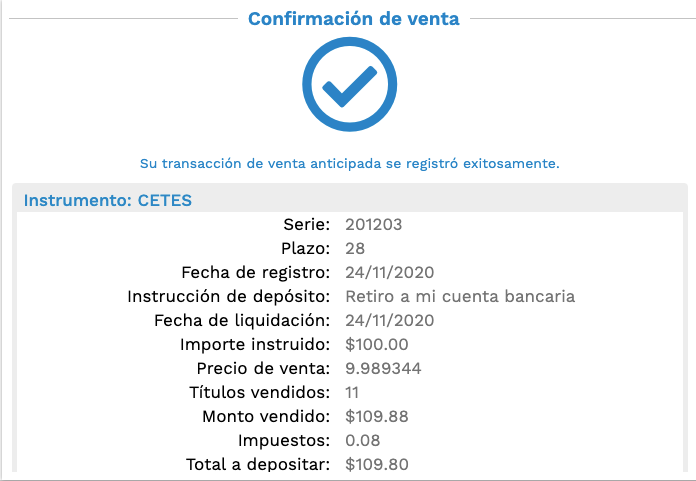

- ¿Tengo que pagar impuestos si invierto en CETES?

Sí, y te retienen una provisión fiscal, la cual es de 1.45% en el 2020.

En Cetes Directo cuesta un poco ver dónde está la retención fiscal, pero antes de pagarte, te descuentan esa retención. Tal y como puedes ver en este pantallazo:

Y los fondos de inversión?

Lo más importante de invertir en un fondo es que no le prestas a la “operadora de fondos” o a una empresa, como en el caso de bancos, sofipos o startups de crowdfunding.

Son como una especie de pool (o "vaquita") de ahorros entre varios que invierten en instrumentos financieros diversificados y que de otra manera les sería muy difícil de adquirir.

- ¿Es seguro invertir en fondos?

El fondo de inversión es un vehículo financiero totalmente separado de la operadora y distribuidora del fondo, es decir, si éstas quiebran o desaparecen no existe impacto alguno sobre los recursos que están en los fondos.

Tu dinero dentro de los fondos de inversión tienen vida legal independiente de la institución financiera.

Además de que las distribuidoras u operadoras tienen un patrimonio respaldado por las inversiones hechas por el propio fondo.

Por esta razón, no existe la necesidad de un seguro que respalde la inversión, sino es el mismo patrimonio del fondo el que lo respalda.

Algo característico de los fondos es que buscan ser vehículos de inversión diversificados. Esto con el fin de reducir el riesgo de que el mal desempeño de una inversión afecte a todo fondo.

Para los pequeños ahorradores, la diversificación es muy costosa o muy difícil en inversiones hechas directamente. Por eso, los fondos son el vehículo ideal para lograrlo.

- ¿Todo fondo de inversión sirve para ahorrar a corto plazo?

Existe una amplia gama de fondos de inversión, pero los adecuados para ahorrar en metas a corto plazo son aquellos con un perfil conservador y los llaman fondos de deuda de corto plazo.

Los fondos de deuda de corto plazo invierten en instrumentos financieros con vida promedio menor a un año.

Para reconocerlos, al empezar a invertir hay que revisar si dicen ser “Fondos de Deuda de Corto Plazo”, además de ver su calificación.

Existen los fondos con la calificación “AAA/1” o “AAA/2”, por ejemplo, que en su denominación tienen el nombre de Fondos de Deuda Gubernamental: estos no compran o invierten en deuda de empresas privadas, solo compran deuda del Gobierno, por lo que la probabilidad de incumplimiento es nula.

Los Fondos de Deuda Gubernamental son uno de los instrumentos más seguros para invertir,

especialmente si los montos no son tan altos.

- ¿Qué rendimientos genera un fondo de inversión?

El rendimiento dependerá de dos factores: de los instrumentos en los que invierte el fondo, y las comisiones que cobra.

Una buena opción para inversionistas conservadores o de corto plazo es el rango de calificaciones (AAA/2 ó AA/2), que son los más seguros. En general tienen rendimientos similares a un Cete (especialmente si las comisiones del fondo son bajas).

Respecto a las comisiones, hay una muy amplia gama de cobros. Las operadoras suelen cobrar hasta 5% de comisión. Mientras que Fintual cobra 0.3% en el fondo para ahorro a corto plazo.

- ¿Cuándo puedo disponer de mi dinero al invertir en fondos de deuda?

Los fondos de corto plazo tienen suelen ofrecer disposición diaria del dinero, incluso el mismo día que se solicita. Esta opción es muy atractiva para quienes ahorran un fondo de emergencia, por ejemplo.

Pero, ¡ojo! Los fondos de deuda privada (no gubernamental) suelen tener mayores plazos para que puedas disponer del dinero. Esto es porque la deuda de empresas privadas, a través de instrumentos públicos, a veces es más difícil de vender, por lo que necesitan un poco más de plazo para pagar una venta.

- ¿Los fondos de inversión pagan impuestos?

Sí, como en general lo hace cualquier inversión.

Algo que confunde un poco es que los fondos de deuda presentan los rendimientos quitando las retenciones de impuestos, mientras el resto de las opciones de inversión te darán los rendimientos antes de impuestos.

Sin embargo, todas las opciones de inversión te descuentan impuestos.

No es que los Cetes, bancos, crowdfunding de préstamo o deuda no pagues impuestos, sino que no están obligados a mostrarte el rendimiento antes del descuento o la retención.

Recuerden, amiguitos...

No hay respuesta única al momento de invertir. Depende mucho del perfil de cada inversionista.

Antes de ver los rendimientos, debes fijarte en el plazo y objetivo, tu perfil de riesgo, tus necesidades de liquidez y sobre todo, tu comodidad.

En Fintual puedes empezar a ahorrar desde tu casa y desde $1 mxn. Sin plazos forzosos.