Martes 9:00 AM, primer café del día y leí esto.

Luego recordé que días antes había leído algo todavía más grave:

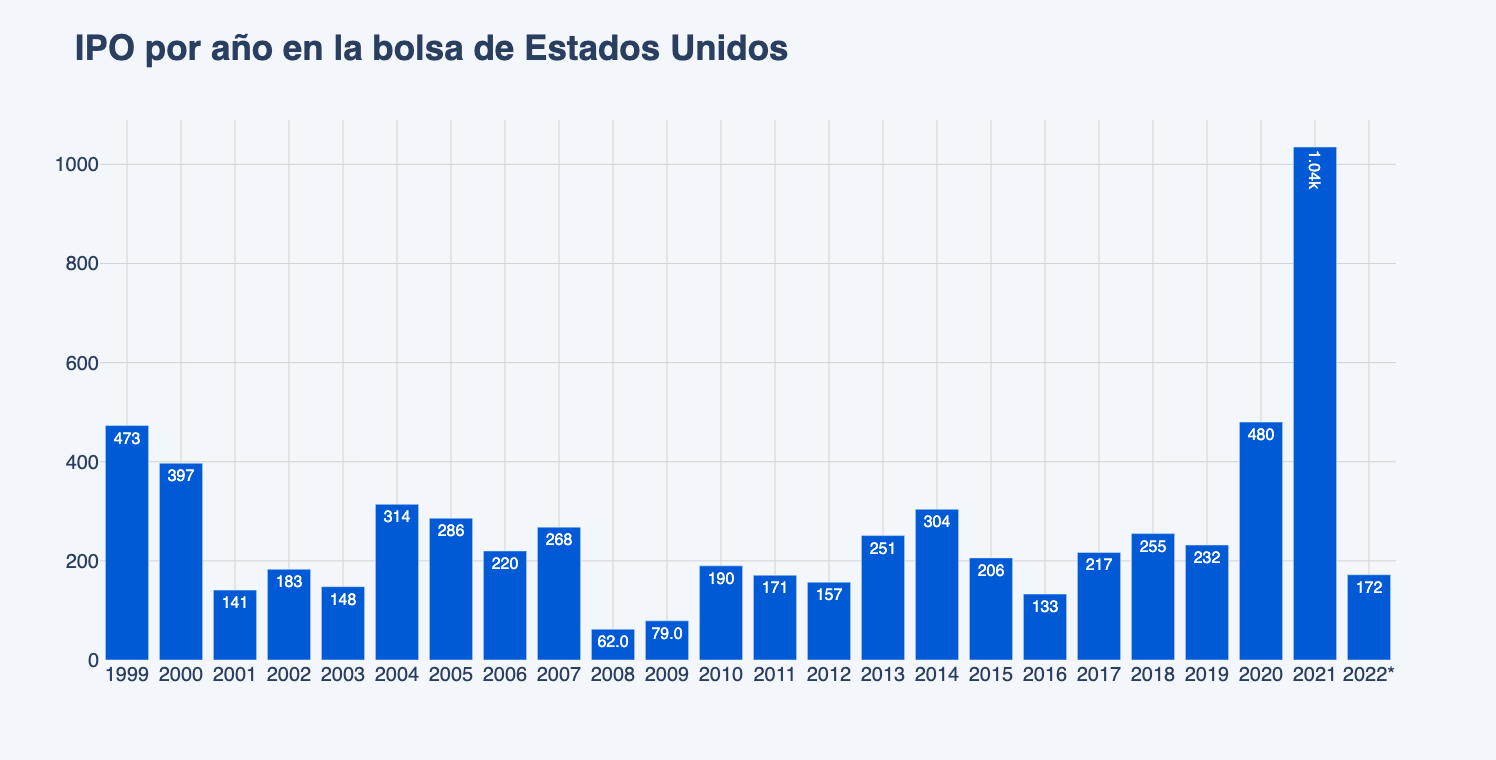

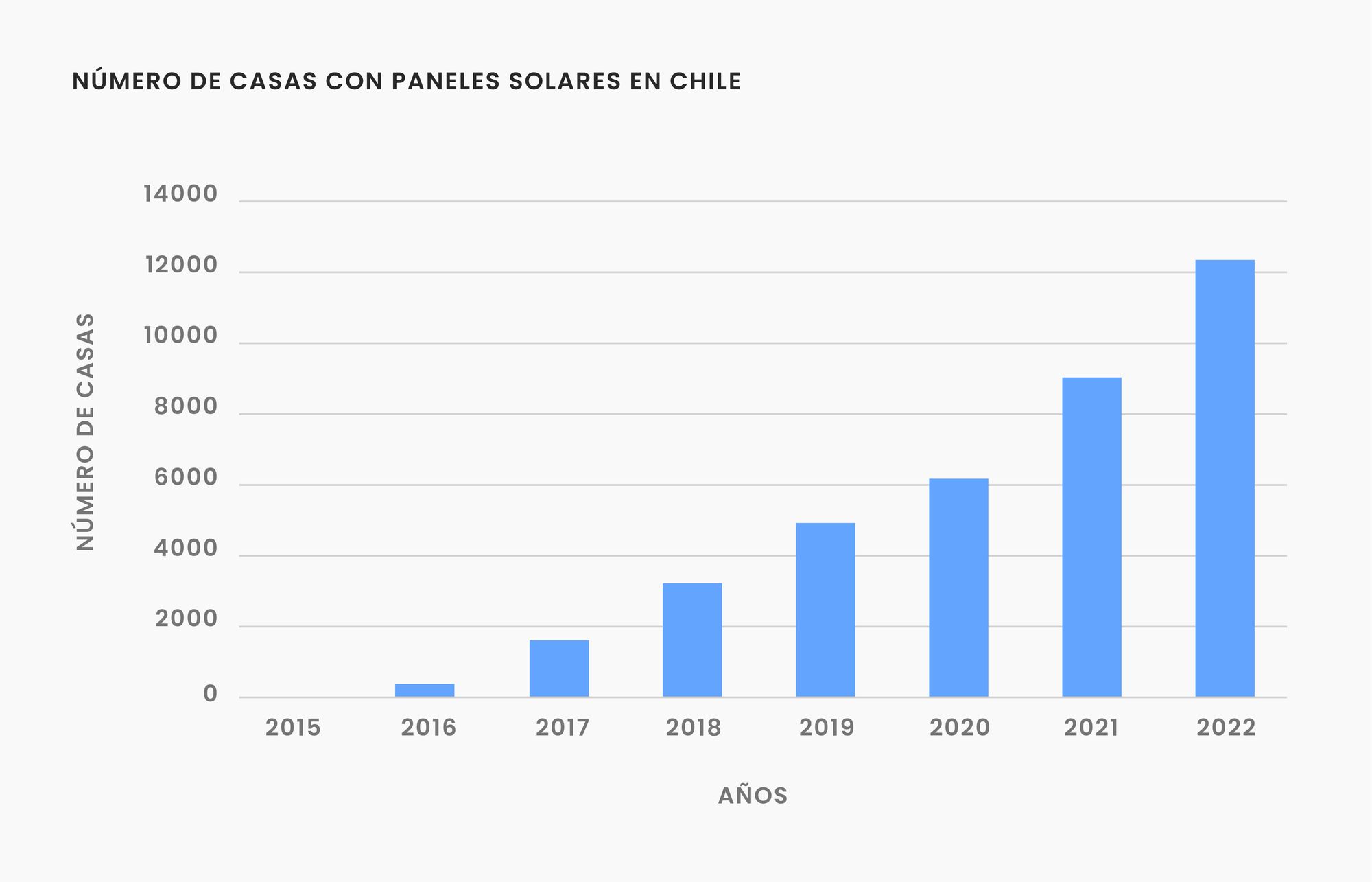

Es un hecho: la caída en la economía y la expansión del crédito pasaban sus facturas.

Un ambiente de bajo crecimiento y desempleo al alza hace complejo cumplir con los objetivos de ahorro y salir de la cuesta de enero (o de cualquier otra).

Cada vez hay más opciones para pedir prestado y siempre hay algo bonito que comprar, concierto por ir u ocasión por celebrar.

Y pareciera que quien ahorra e invierte es un auténtico superhéroe y sobreviviente de mil batallas en México. Pero, ¿cómo ayudar a que seamos más?

Se me ocurren tres ideas: asesoría, educación financiera y encontrar una solución con un cobro justo.

De la moda y de inversiones, lo que te acomoda.

¿Has visto un falda o un saco que en tu amigo se ve increíble y en ti, nada más no va? Así son las inversiones.

Cada perfil de riesgo, horizonte y objetivo de inversión son personales. Lo que va con uno, no va con otro. Y uno de los factores que alejan a la personas de las inversiones son las malas asesorías.

Entenderlo y acompañar al inversionista en este camino ayuda a que la gente se vaya creando este hábito de invertir.

El definir el nivel de riesgo de nuestro perfil va de la mano con la educación financiera. No sólo de los inversionistas, sino mayormente de las instituciones financieras.

Entrecruzar estas variables llevará a que vayamos obteniendo los resultados deseados y crear un hábito del ahorro.

Pocos amigos lo saben

Hay un común denominador entre los que les cuesta trabajo ahorrar: falta de educación financiera. Esta frase podría parecer del Plan de Desarrollo de algún gobierno pero es tan cierta y obvia que le prestamos poca atención.

Puedo llenar este post de dudas, tan comunes y que alejan a la gente de invertir como ¿qué es renta variable? ¿qué me paga más que la inflación? ¿cuánto debo ahorrar si…? ¿cómo funcionan los fondos? ¿qué es interés compuesto?

Y de impuestos en inversiones mejor ni hablamos.

En México necesitamos, mucha educación financiera. ¡Mucha!

¿Y mi dinero?

La mayoría de mis conocidos que ahorran, obtienen tan poco rendimiento que se quedan con la sensación de que mejor se hubieran gastado ese dinero.

Si tienes menos de $1,000,000 de pesos, la mayoría de los bancos te recomendará sus productos más caros que tienen, al no ser lo suficientemente grande y atractivo para ellos -tal vez de recompensa te darán un par de cacerolas que ni usarás, o se las regalarás a tu mamá.

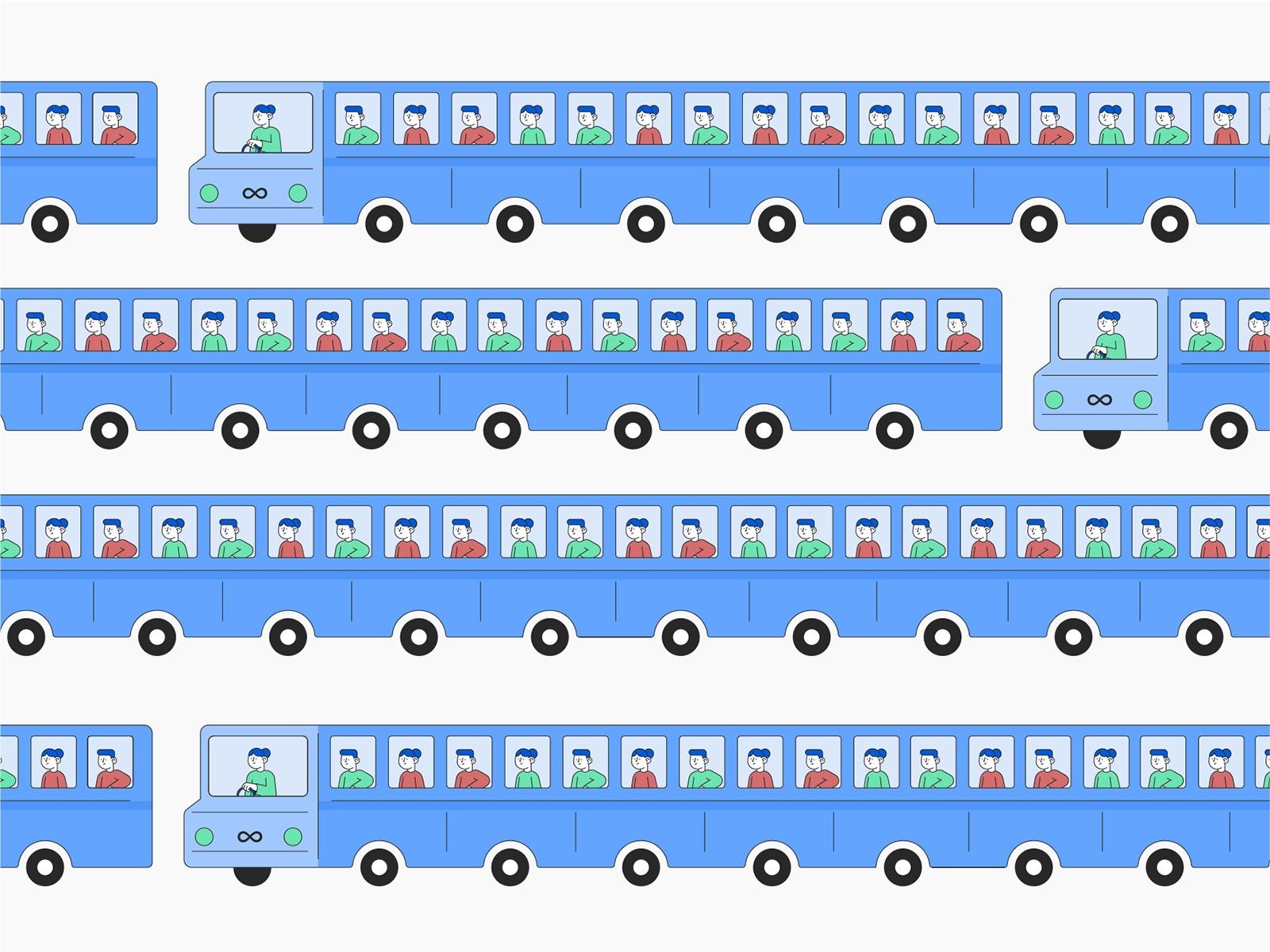

Ahora imaginemos el caso de quienes tienen menos de $100,000, es muy probable que sientas que te están haciendo un favor al guardarte tu dinero sin intereses (aunque tus intereses se los queden los bancos).

Lo peor de todo esto es que la mayor parte de las veces mis amigos desconocen ni qué ni cuánto les están cobrando. Sólo saben que ganan poco.

Y si preguntas, te remiten a la página 44 del contrato con letra tamaño 8, para que veas la cláusula indescifrable de cómo te cobran.

Aún me siento peor cuando un amigo que me dice: “A mí me lo dan gratis” ¿Acaso pensarán que tu asesor de inversiones es la Madre Teresa? Usualmente, lo “gratuito” sale muy caro.

De alguna forma, te lo están cobrando: en otro producto de mayor margen de rentabilidad, diferencial de tasas (ellos cobran una tasa y te lo venden a una menor tasa), usando tu información, etc. Es complicado tener algo gratis cuando se trata de servicios financieros.

Lo ideal es la transparencia y simplicidad. Cualquier inversionista debería saber en todo momento cuánto y cómo le cobran.

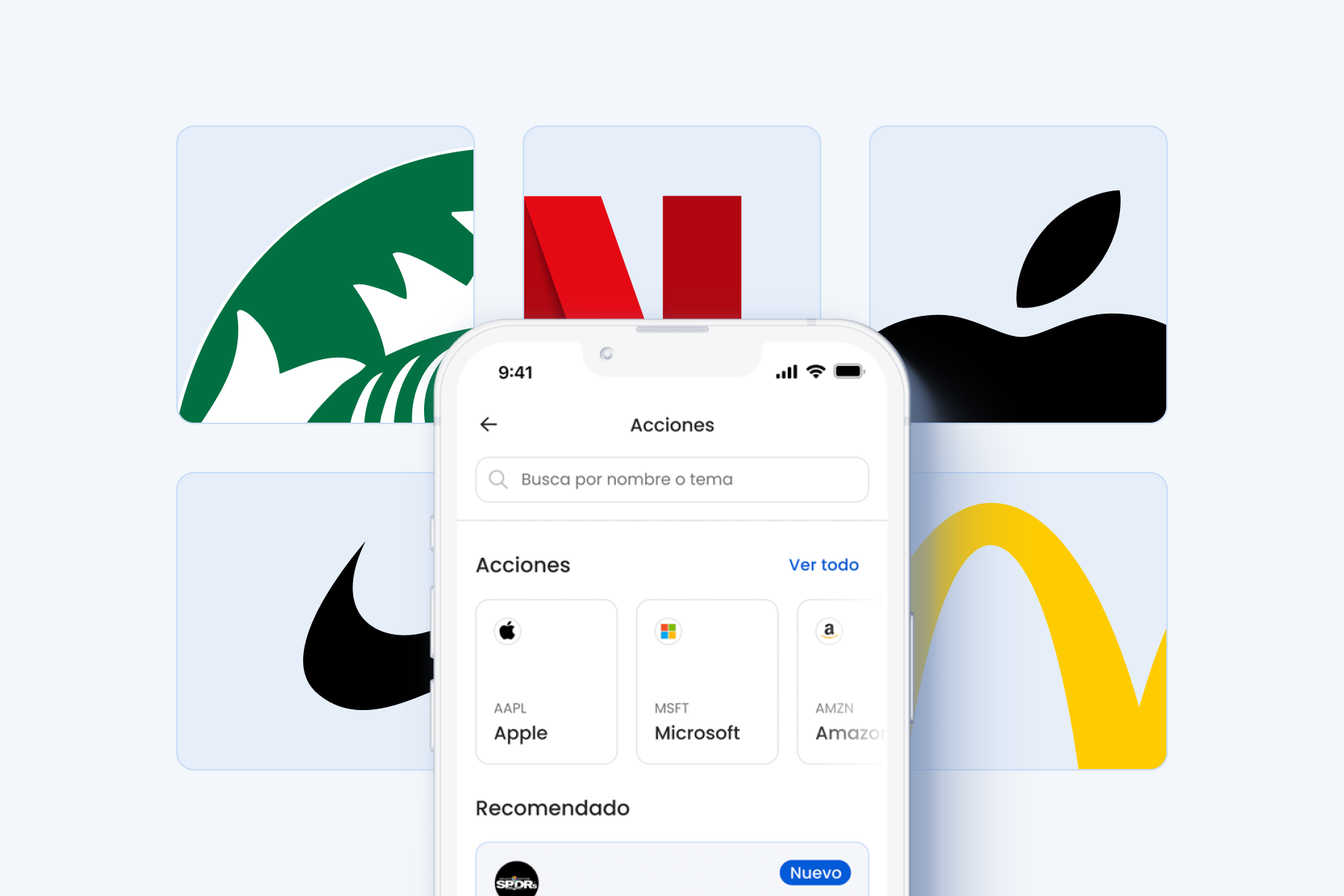

Desde luego, cualquiera también debería poder acceder a los mejores rendimientos sin importar el monto. ¡Eso sería democratizar las inversiones de verdad!

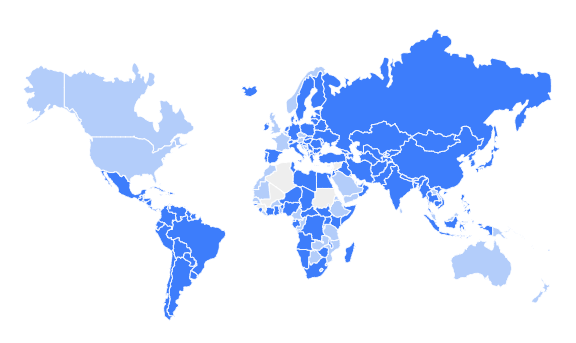

Y ese es el reto de muchas fintechs como Fintual. Recientemente abrimos nuestra lista de espera en México, por si te gustaría saber más. Aquí!

Al final, seguí leyendo más y más, y ese día terminé tomándome tres tazas más de café. Ups!