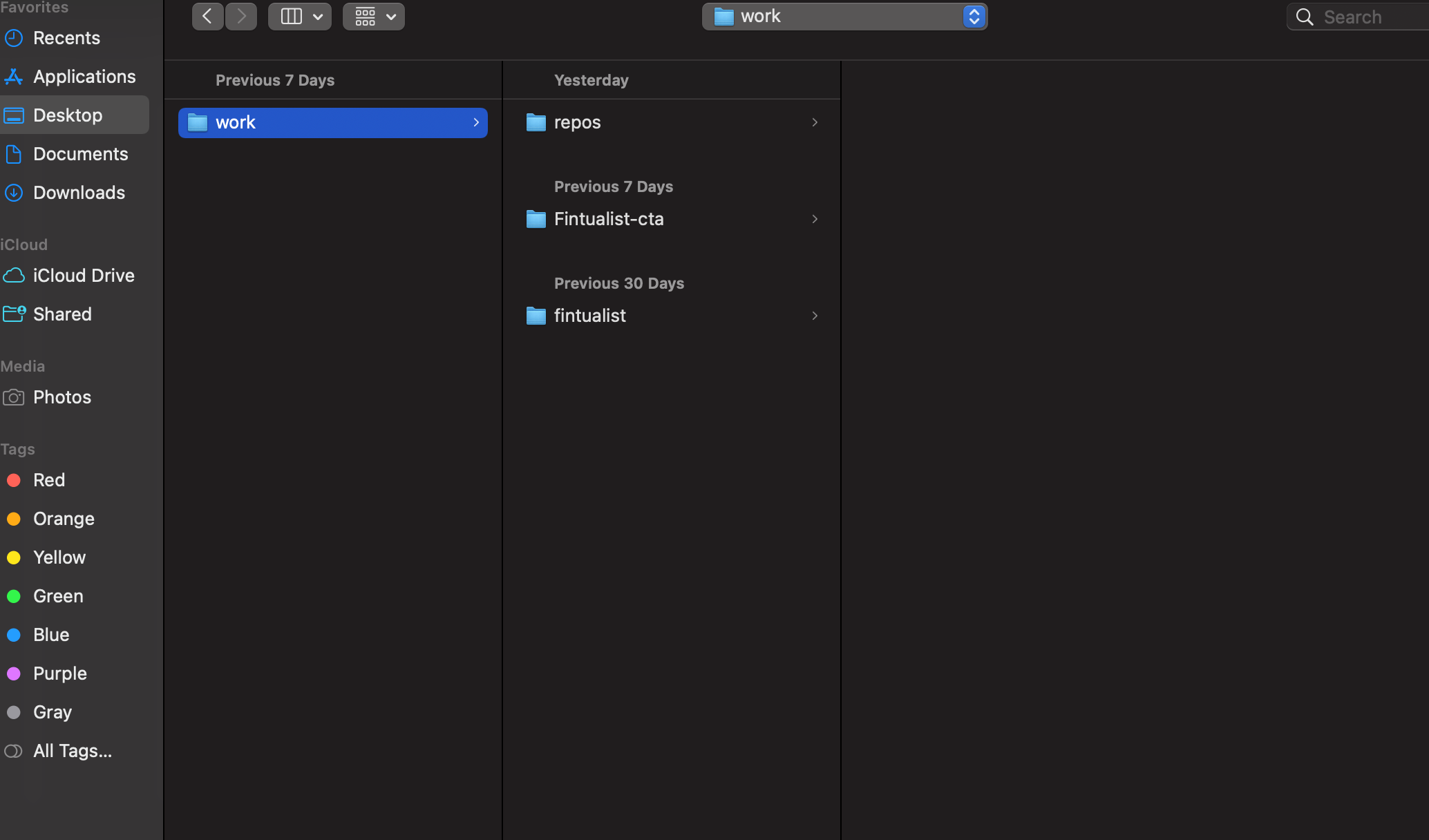

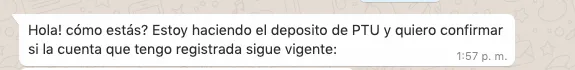

Hace unos días la gerente de administración de mi antiguo trabajo me escribió lo siguiente:

O lo que conocemos como “reparto de utilidades”: una prestación por ley que obliga a todas las empresas en México a repartir un porcentaje de sus ganancias con quienes colaboraron en su equipo por lo menos sesenta días durante el año fiscal anterior.

El mensaje y el ingreso extra me tomaron por sorpresa.

¡Venga ese Pinterest! Por fin tenía el dinero para pintar y remodelar la cocina y hasta la sala.

Hice un tablero Pinterest muy bonito y mientras lo hacía comencé a tener cierto pesar. Me acordé de mensajes de amigos contándome de bajas de sueldo, despidos, licencias sin goce de sueldo.

¡Qué carajos estoy haciendo arreglando la sala!

Todos esos recuerdos conectaron con la cruda realidad de que si algo así (o peor) me pasara, yo no tendría dinero para enfrentarlo.

Incluso podría tener que enfrentar más gastos en el depa que comparto con dos roomies, si ambos prefieren trabajar desde casa de sus padres en los próximos meses.

También pensé en qué haría si mis padres o hermanos se enferman al cambiar de hábitos en esta cuarentena.

¡Necesito un fondo de emergencia!

Un ahorro de por lo menos tres meses de mis gastos fijos que me dé un poco de tranquilidad, y que cumpla con solo dos condiciones:

- Invertido, no debajo del colchón, ni en mi cuenta donde pierde valor día con día con la inflación.

- Sea fácil de disponer para cualquier emergencia.

Así que pensé que esos cambios podrían esperar un par de meses, y esas utilidades convertirlas en el primer abono de un fondo de emergencia.

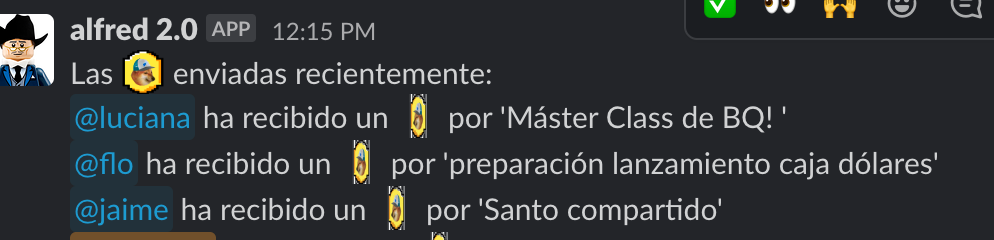

Pimp my utilidades

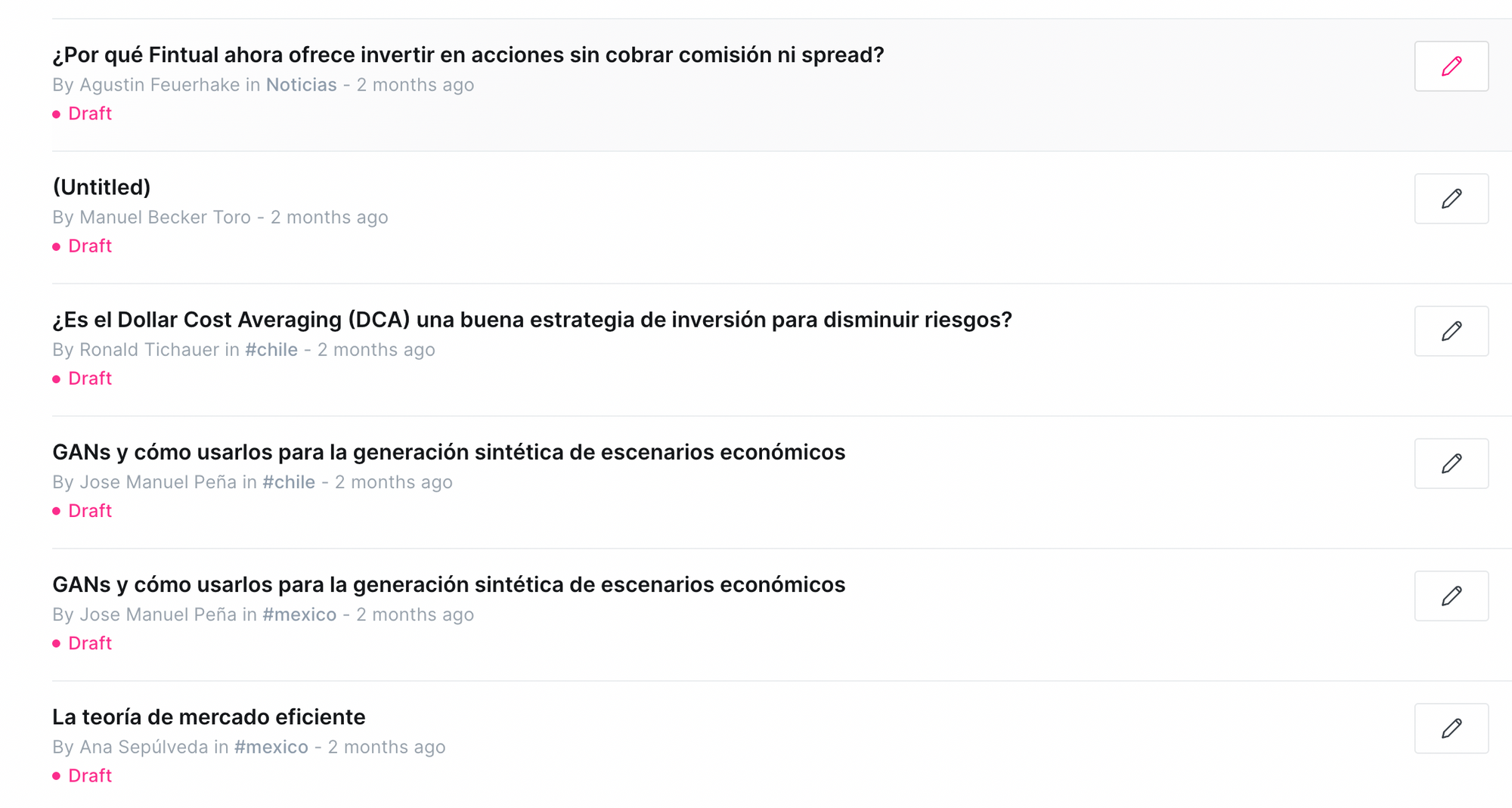

Investigué las opciones que tenía a la mano y encontré dos servicios que también podrían funcionarte para empezar a ahorrar en un fondo de emergencia.

Cuenta de inversión disponible

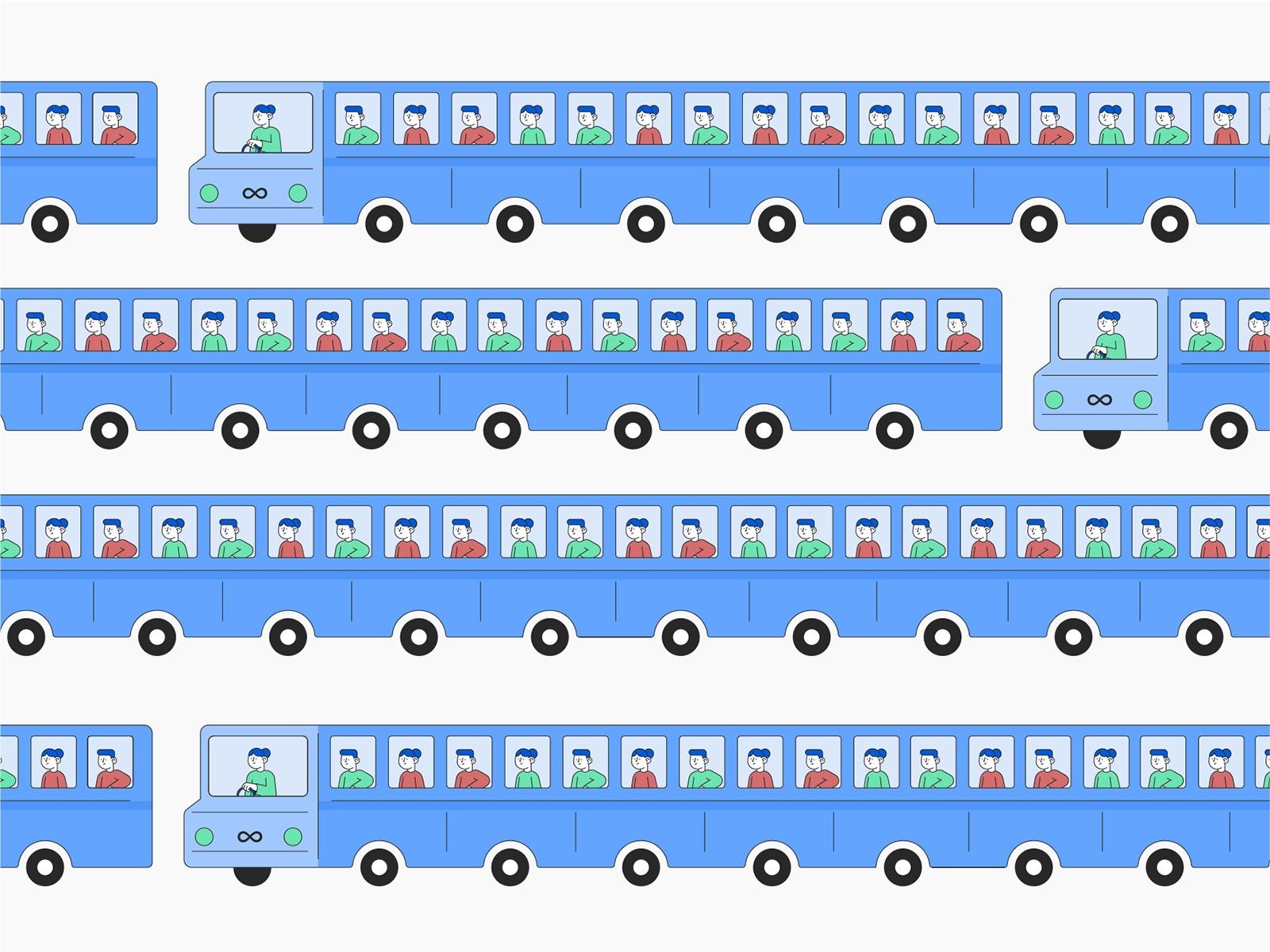

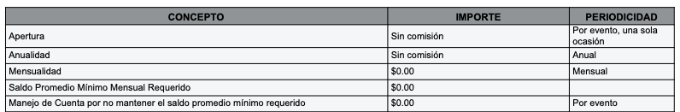

Muchos bancos tienen esta opción de ahorro que funciona como una especie de fondo “oculto” de tu cuenta de nómina o débito. Tu dinero siempre está disponible, además de que puedes programar transferencias quincenales o mensuales.

Normalmente no cobran alguna comisión directa porque ya la pagas con otros servicios (saldo o transacciones mínimas de tu cuenta original, por ejemplo) y también puede que tengas un límite de fondos u otras restricciones.

Las principales desventajas es que ofrecen un rendimiento muy bajo (en mi caso 0.68% anual) y al estar tan accesible y fácil transferir entre tus cuentas, podrías “tomar prestado” ese dinero y no reponerlo.

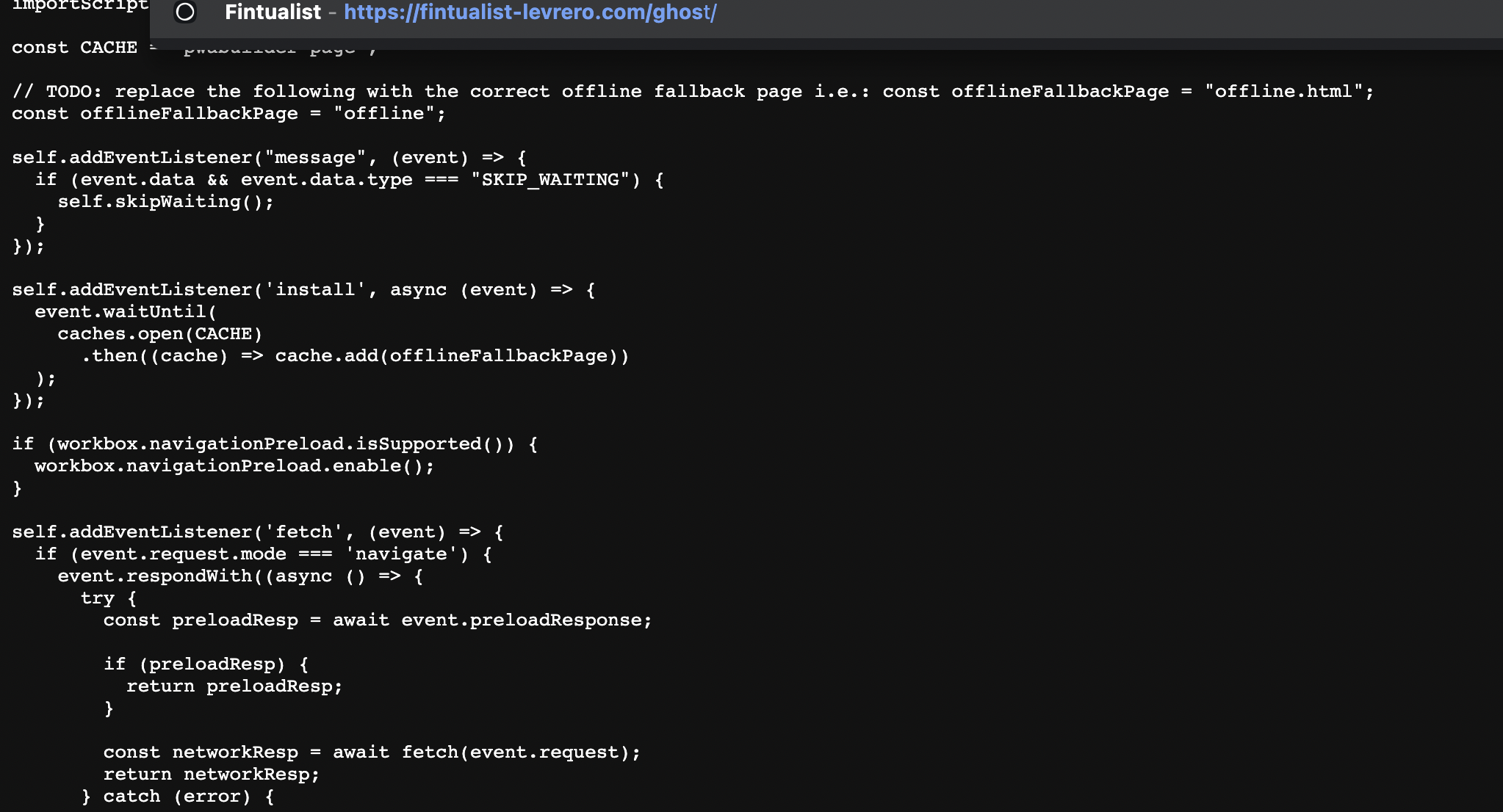

Cetes Directo

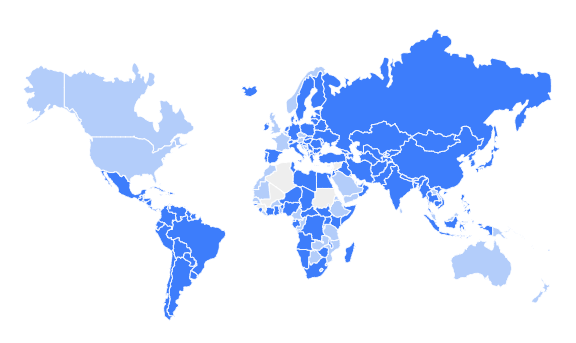

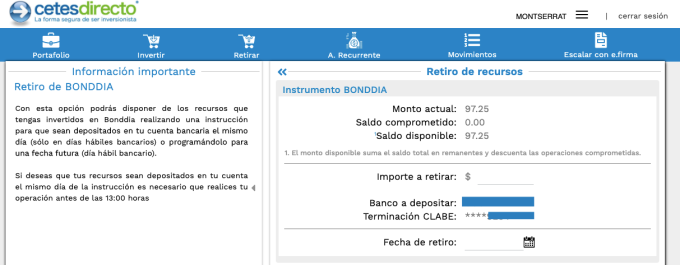

Si eres mayor de edad, residente en México y tienes una cuenta bancaria a tu nombre puedes adquirir documentos de deuda pública a través de Cetes Directo.

Darte de alta, depositar, invertir, reinvertir e incluso programar un ahorro recurrente lo haces en línea desde su página, y puedes elegir varios instrumentos de inversión. Cada uno con plazos específicos que van desde 28 días hasta 30 años.

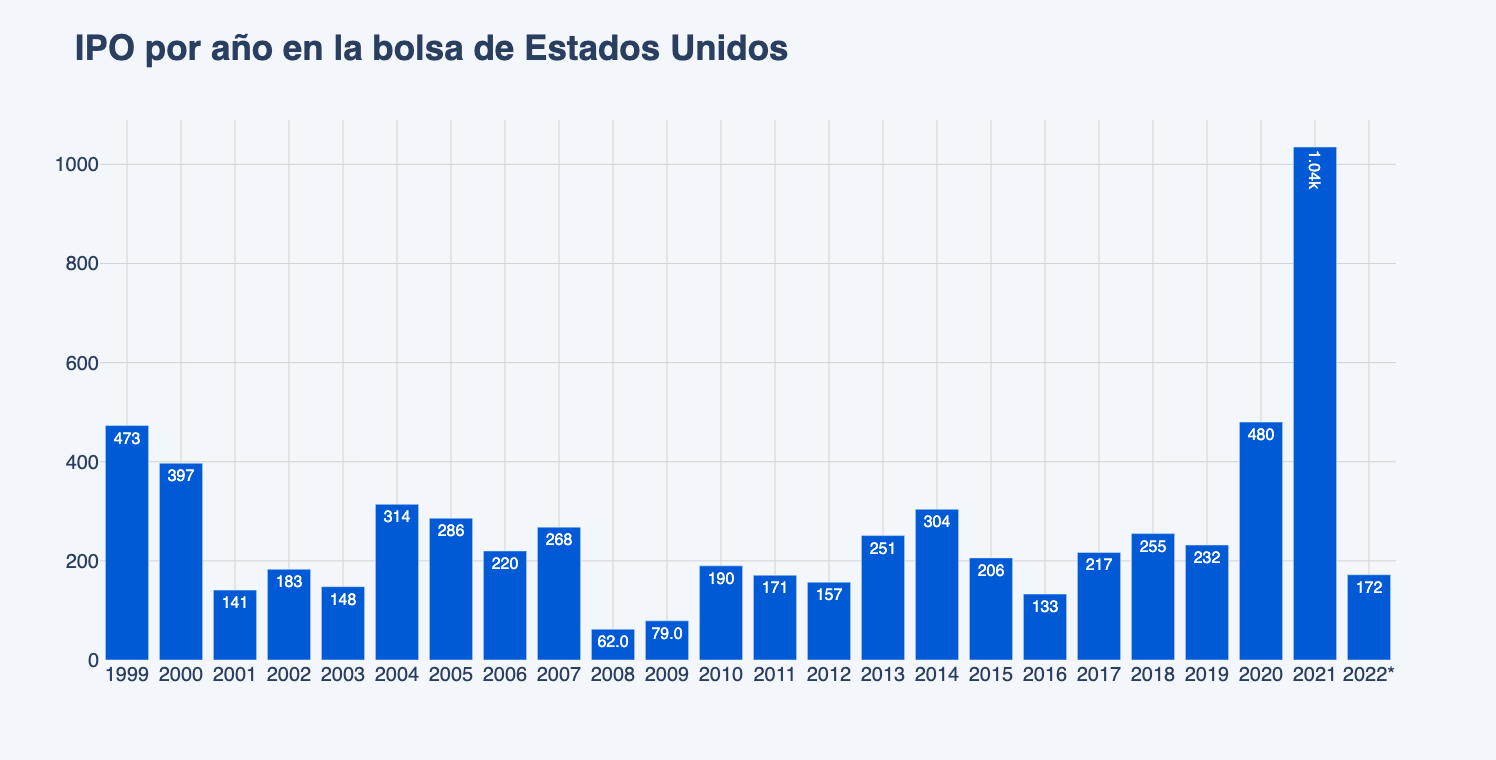

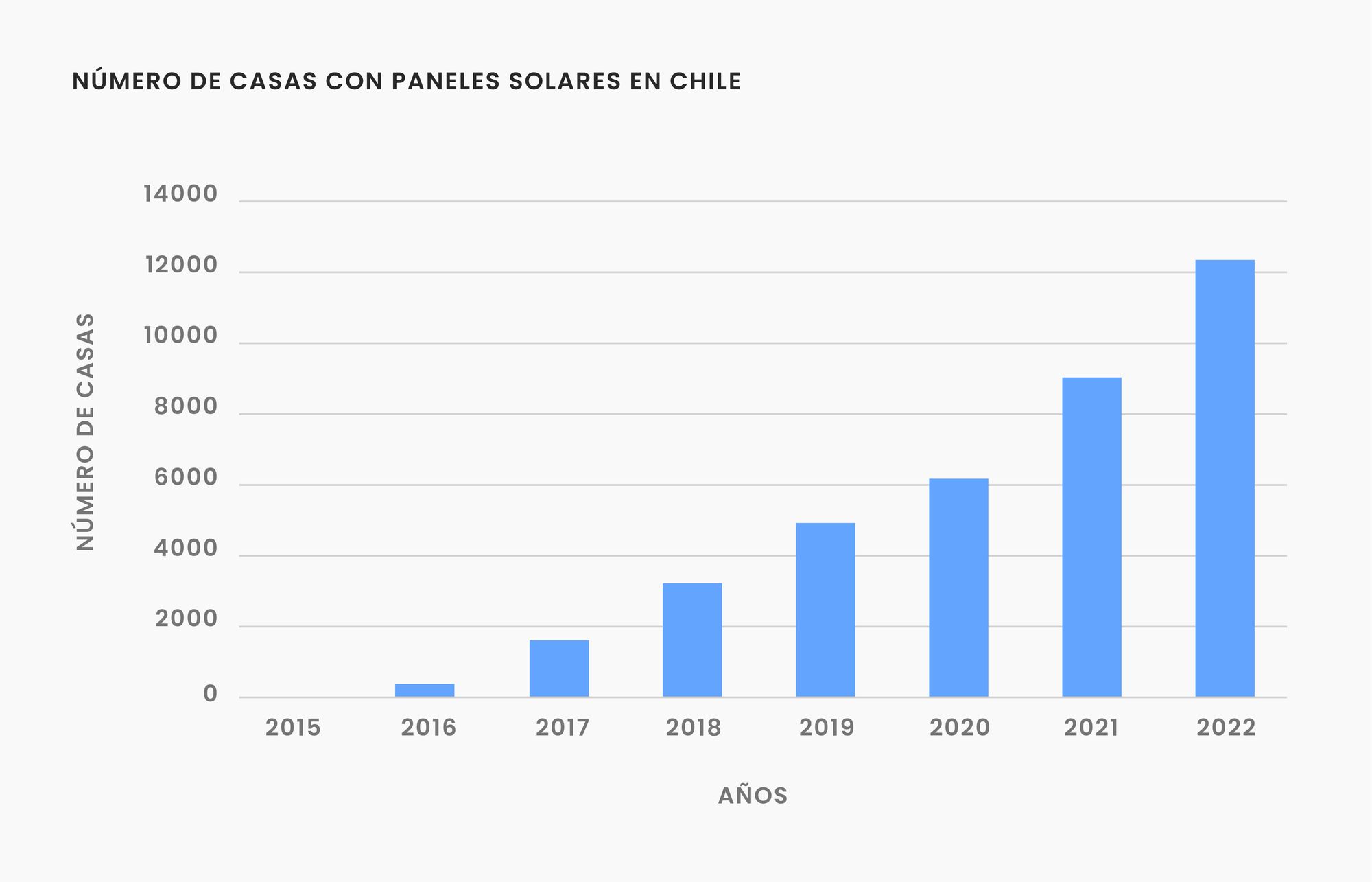

El rendimiento o interés que obtienes depende del tiempo en el que lo tienes invertido, y también el instrumento que compres.

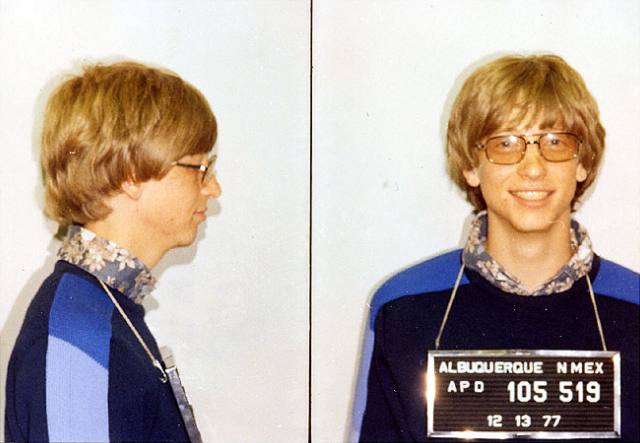

Los rendimientos de CETES se ven más o menos así:

Otra cosa es que la disponibilidad de tu dinero no es tan flexible. Cuando automatizas la reinversión de tus fondos (que es lo más cómodo) solo una proporción de tus rendimientos es el saldo disponible.

Si tuvieras una emergencia y necesitaras todo tu dinero quizá tendrías que esperar unas semanas.

Cetes Directo es una solución fácil de usar porque es en línea, es segura, pero limitada en sus rendimientos y disposición.

En Fintual buscamos ser otra opción con mejores rendimientos. Te registras en línea, puedes ver y entender cómo va tu inversión, disponer de tu dinero si lo necesitas, y tener varios objetivos de ahorro al mismo tiempo.